QII (Qualified Interest Income)という米国の税率調整の制度に基づくものです。

その内容は、米国ETFの分配金の中で以下に該当するものは、源泉徴収税を課さずに分配できるということですので、米国債券を投資対象とするVCIT・BND・EDVなどは対象となります。

- 制度の対象者:米国非居住かつ非米国籍の投資家

- 分配金の種類:米国の債券・預金等の利息(一定の適格利子所得)

上記内容を詳しく解説していきますが、要は、米国債券ETFを新NISAで運用すると、分配金にかかる税金(米国課税10%+国内課税20%)は、ほぼ無くなるということですので、債券ETFを運用したい方は、米国債券ETFが大きな選択肢になります。

注意ポイント

新NISAの成長投資枠で運用可能な超長期米国債券ETFの『EDV』は、日米課税の合計が実質0%となります。

EDVの米国課税分の還付金は、いくら貰えるのか?

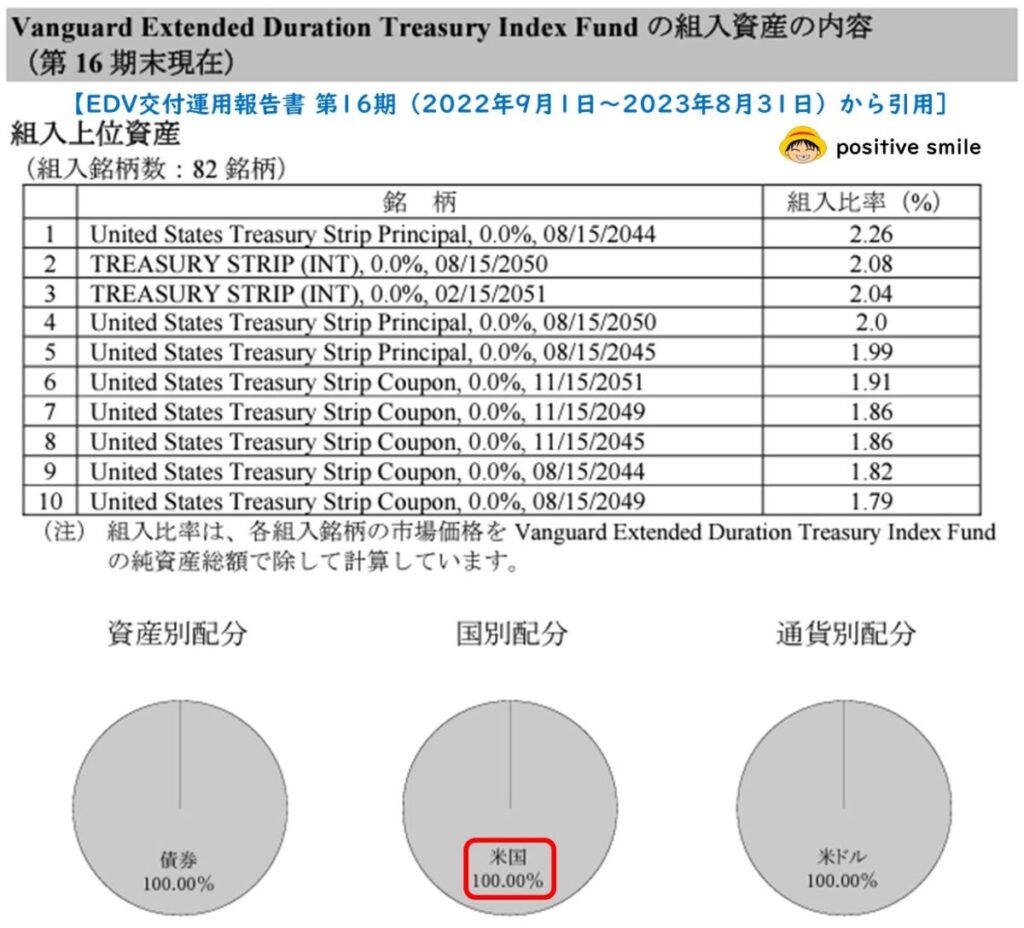

EDVの交付運用報告書から抜粋した下表を見てみると、米国への投資比率が100%となっていますので、QII制度の対象となる米国債券比率も同様に100%となり、還付金の還元率は100%と予測できます。

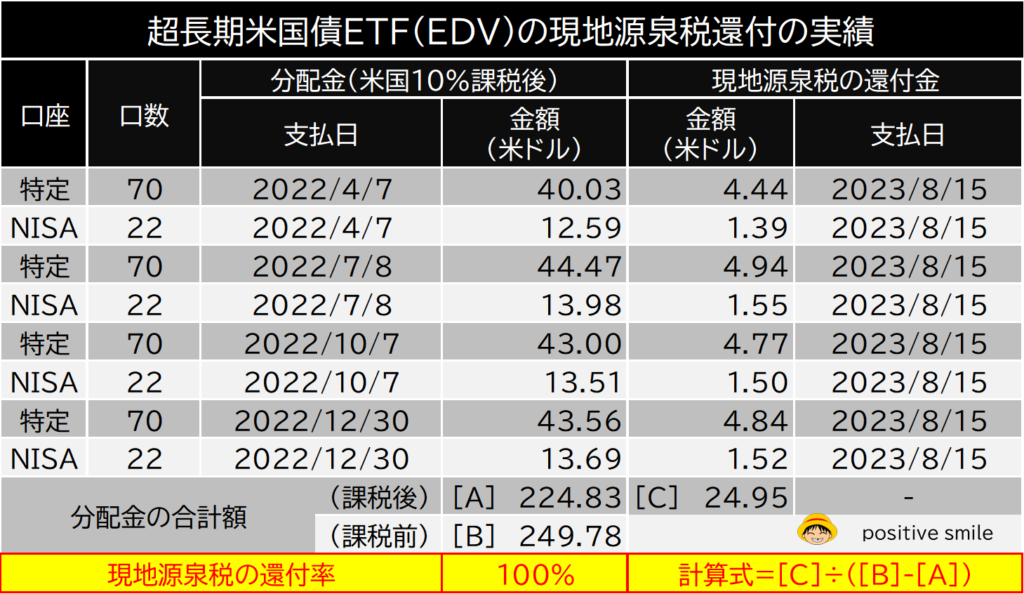

次に2023年と2024年の還付金実績がでましたので、公開させて頂きます。

2023年還付金の実績

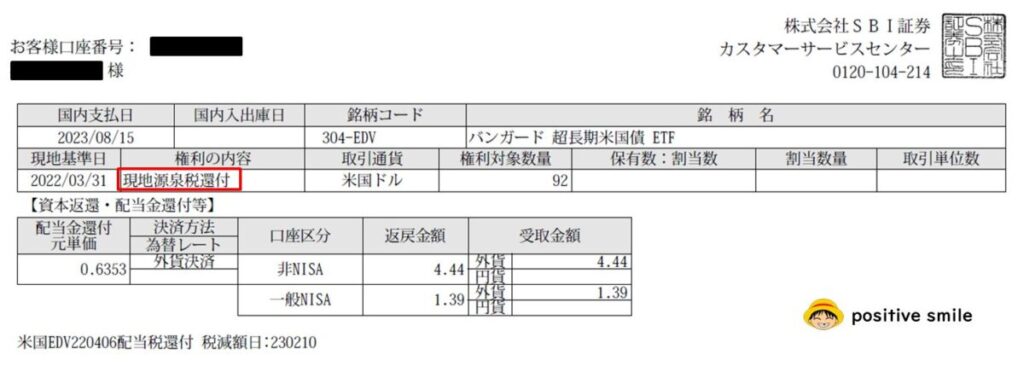

2023年8月に以下のような米国債券ETF(EDV)の現地源泉税還付の通知が届きました。

その概要は、2022年4月7日に分配金から米国で現地徴収した税金を5.83米ドル還付するという内容です。

上の全ての通知書の還付金額が、8月15日に下表の『現地源泉税の還付金』の欄のとおり入金されていました。

また、それぞれの還付金に該当する分配金の入金履歴を調べて、下表の『分配金(米国10%課税後)』の欄に記入しました。

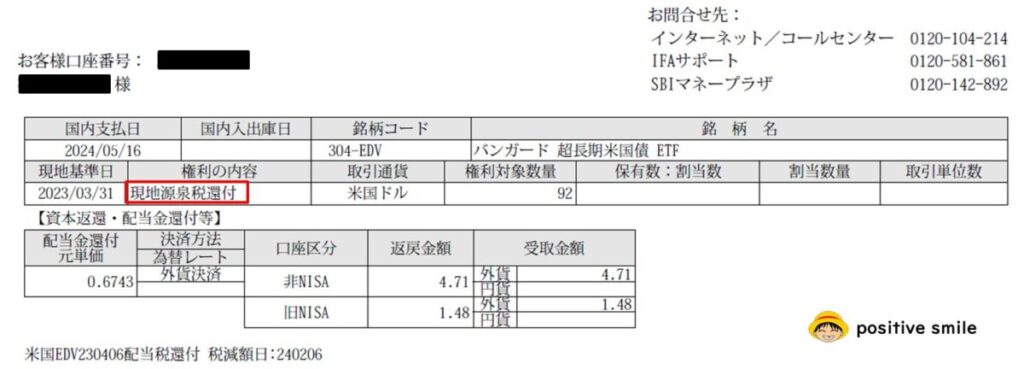

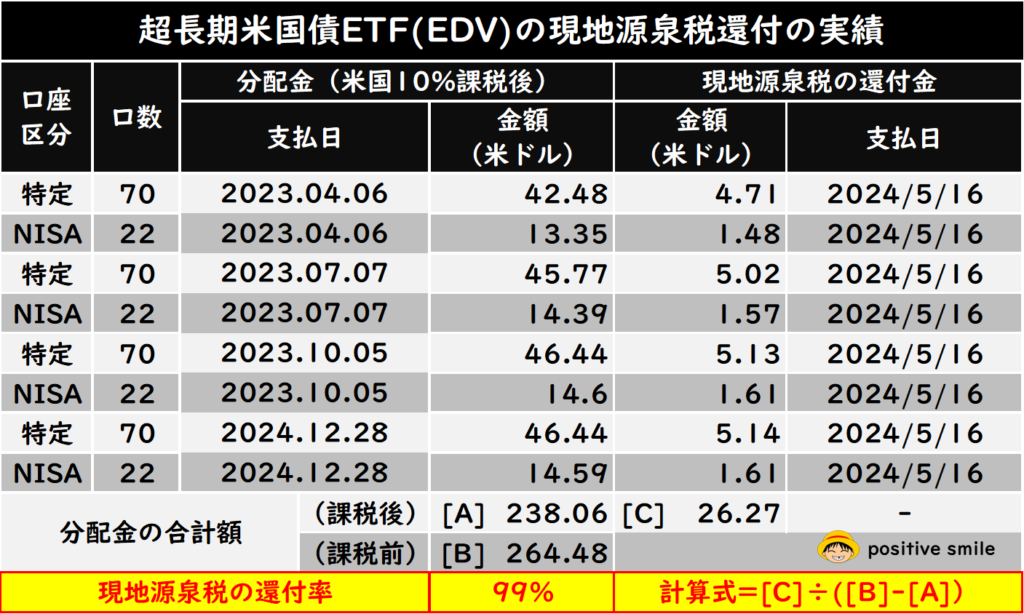

2024年還付金の実績

2024年5月に以下のような米国債券ETF(EDV)の現地源泉税還付の通知が届きました。

その概要は、2023年4月6日に分配金から米国で現地徴収した税金を6.19米ドル還付(特定口座:4.71米ドル、旧NISA口座:1.48米ドル)するという内容です。

上の全ての通知書の還付金額が、5月16日に下表の『現地源泉税の還付金』の欄のとおり入金されていました。

また、それぞれの還付金に該当する分配金の入金履歴を調べて、下表の『分配金(米国10%課税後)』の欄に記入しました。

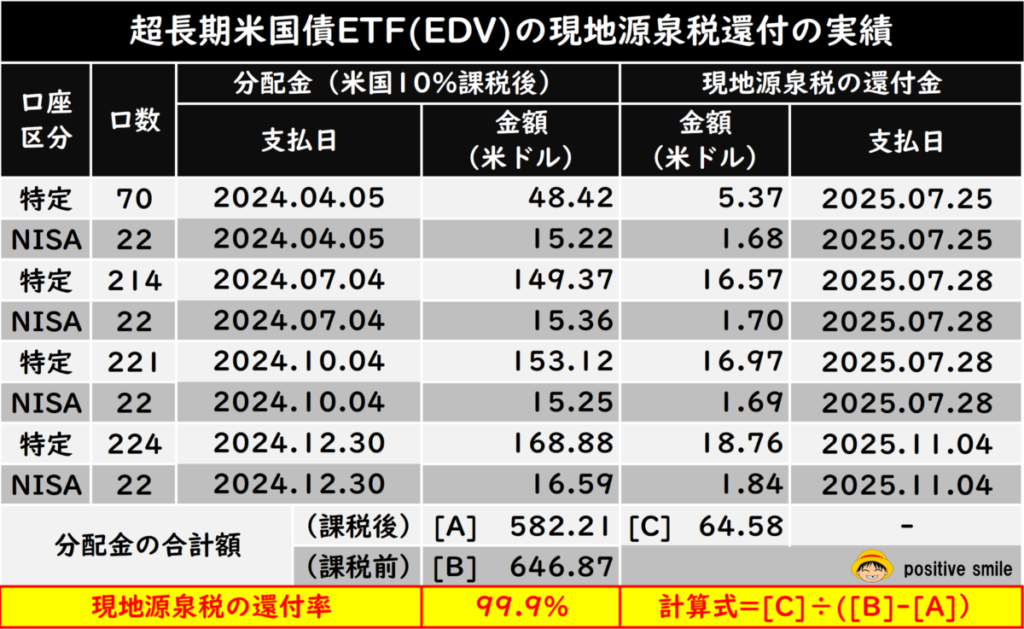

2025年還付金の実績

7月25日と28日に入金された後、ようやく3か月も遅れて11月4日に下表の『現地源泉税の還付金』の欄のとおり入金され、還付率99.9%ということで約100%が還付されました。

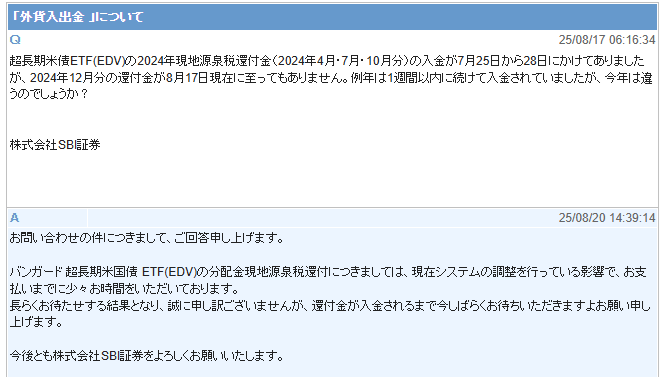

SBI証券に入金が遅れている理由を以下のとおり問い合わせると、システム調整の影響で入金が遅れているとの回答でしたが、3か月以上の遅れは問題ですね!

ちなみに、マネックス証券では2025年5月23日受渡日で、2024年分の還付金が全て入金されていました。

ポイント

今回、集計して分かったEDVの還付金の特徴は、特定口座とNISA口座両方とも以下のとおりです。

- 還付時期:翌年の5~8月頃になること(年で時期が異なる理由は不明)

- 還付金額:米国課税10%のうち約100%が還付されること(3回分の平均)

- 還付手続:不要(自動で証券口座に振り込まれます)

還付金が貰えるQII制度とは

米国の税法では、非居住者は米国源泉の利子所得は非課税となっており、米国外から米国内への貸付や債券投資を誘致しようという狙いが伺えます。・・・やることが凄いですね!

QII制度の背景

直接債券投資をすれば非課税になりますが、債券ETFなどのファンド経由で投資すると、ファンドから投資家への分配は配当所得扱いになってしまうため、源泉徴収されていました。

そこで、米国外から米国内への債券投資は現地課税のないルクセンブルク籍ファンド経由などに偏ってしまっていた様です。

このような偏りを是正するため、配当金のうちQII該当するものは非課税にするということになりました。

こうすることで、配当金のうち金利由来の部分が非課税となり、債券に直接投資するかファンド経由で投資するかで差異がなくなりましたので、、他国籍ファンドを経由されることなく、直接米国のファンドを通して資金が入ってくることに繋がっています。

QII制度の内容

以下のどれかに該当するものを、QII(Quality income Interest)として非課税にするという制度が、2017年頃に成立しました。

- 発行から183日以内に償還する割引債の割引額

- 登録・記名式の債券の利息

- 預金利息

- 他のRICsからのQII由来の配当

なお、当然のことですが、米国以外の債券は対象外となりますが、米国の国債・社債などの債券を投資対象とした米国債券ETF全てが対象となります。

新NISAでは購入できない「BND」などは、国内課税20%がかかる特定口座で購入できますので、以下のブログを参考にして下さい。

まとめ

このQII税制では、株式やリートETFの源泉徴収税の還付はありません。

債券ETFを運用する方は、米国債券のみを対象にしたETFの方が、米国以外の地域を含むETFよりも源泉税還付分が有利になりますので、代表的な米国債券ETF分配金の米国源泉徴収税の還付状況をまとめた下記のブログも参考にして下さい。・・・positive smile😊