投資経験のない方の多くが、投資はチャンスを見つけて短期的に金融商品を売り買いするイメージが強く、このイメージこそが投資をギャンブルと思わせている原因ですが、それは「投機」というものになります。

「投資」は、頻繁に金融商品を売り買いするものではなく、コツコツ積み上げて資産を増やしていくものです。この違いを次から説明していきますので、続きを読んで頂けたなら、あなたの投資に対する認識が変わり、適切な投資であなたの資産を増やしていけるようになります。

投資はWIN-WINの関係

投資とは、企業に対して長期成長を見込んで資金を投入し、将来的な利益の一部の還元を受けるものですので、投資した人と投資を受けた企業が、お互いに得をする目的から生まれた仕組みだということです。

投資にギャンブル的なイメージを持っている方は、まず投資の根本的な目的に立ち返ってみましょう。投資とは、投資をした人と投資を受けた企業の両方が、長期的な信頼関係でお互いに得をするために作られたWIN-WINの仕組みなのです。

投機はギャンブルそのもの

投機とは、不確かな利益を獲得しようとする勝ち負けが発生する取引です。投資の世界でいうと「短期間の値動きの差により利益を得ようとするデイトレーダー的な行為」であり、読み勝った人が勝者となり、読み負けた人が敗者となります。

また、単純な数字だけの世界ですので、そこにあるのは投資にあった信頼関係ではなく、値動きの読みに対する勝ち負けだけの世界です。

投資をギャンブルと勘違いする背景

日本人の多くが「投資」と「投機」を勘違いしてしまう理由として、投資経験の少なさがあげられます。

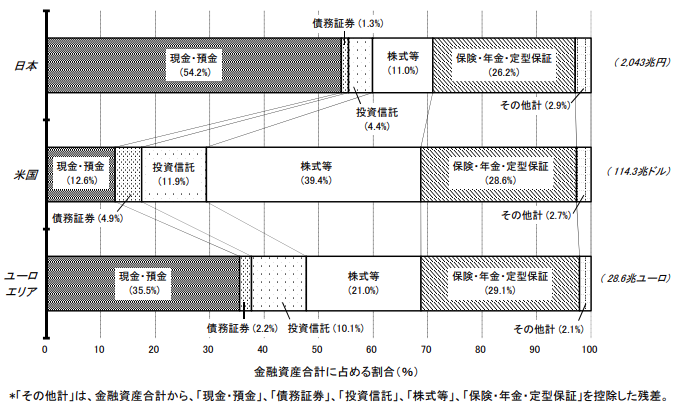

日本はまだ投資が浸透していない国で、下表(日本銀行 資金循環の日米欧比較から引用)の様に、欧米と比較すると日本家庭では資産割合の多くを現金・預金で保有しています。

また、政府を中心に投資の必要性が叫ばれるようになり、高校の授業でも、投資を含む資産形成という科目が家庭科で開始されました。2024年からは新NISA制度も始まり、日本でも本格的に投資を考えるべき状況になってきています。

更に、2022年から日本では急激な物価上昇が続き、現在の預金金利0.01%程度の低金利では、物価上昇率2%の中では資産価値を減らしていくだけですので、年利回り3%以上が期待できる投資信託などへの投資が必要不可欠となっています。

投資は収益が安定する理由

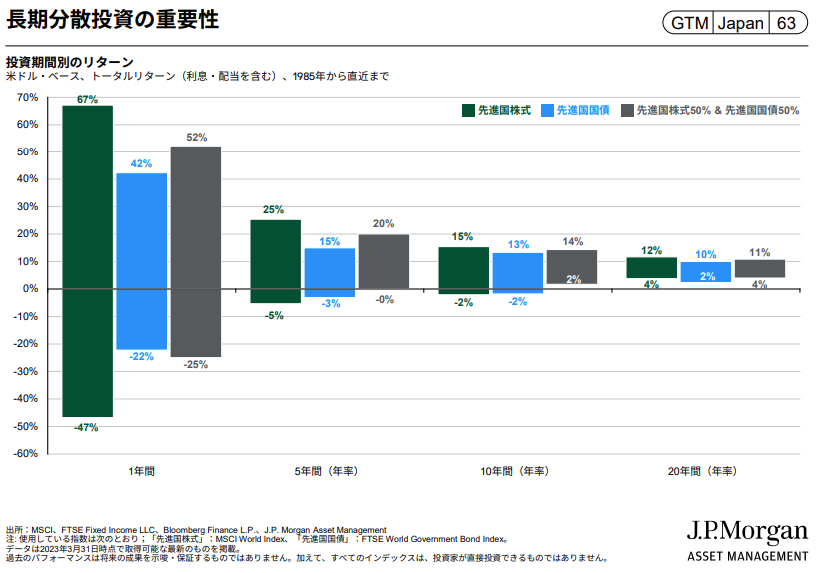

下のグラフは、JPモルガン・アセット・マネジメントが1990年~2023年までの期間において、「先進国株式」と「先進国国債」の投資期間と年平均リターンを表したものになりますが、その運用期間に応じたリターン(=運用益)は以下の通りですので、10年以上の積立投資を続ければ10%程度の収益を得ることができるのです。

- 投資期間が1年の場合は、リターンはー47%~+67%となり大きく損する人とたくさん得する人が出てきます。

- 投資期間が10年の場合は、リターンはー2%~+15%となり損をする確率が格段に0に近づきます。なお、株式と国債を50%ずつ運用した場合は、リターンは+2%~+14%で統計上は誰も損をしません。

- 投資期間が20年の場合は、リターンは+2%~+12%となり収益が安定しますので統計上は誰も損をしません。

同様に「日本株式」においても、金融庁の資料によれば日経平均株価連動の投資信託を20年以上運用すれば損をする人は出ない統計結果になっています。

投資を始めるためには

投資がギャンブルでないと分かれば、将来のために投資を始めたいと考える方も増えてきますが、いざ投資を始めるにあたって、何から手を付ければ良いか分からないはずですので、以下の手順で始めてみてください。

- 投資する証券会社を選んで口座開設する

- 投資に使用できる予算を明確化する

- 目標額・期間・積立額を設定する

- 投資商品を選ぶ

投資する証券会社を選んで口座開設する

2024年から始まる新NISA口座での投資を念頭に考えてみましょう。

新NISAで証券会社を選定する上でのポイントは以下の4点になりますので、それぞれのポイントに特徴のある4つの証券会社(SBI証券・マネックス証券・楽天証券・auカブコム証券)の中から選び様にしましょう。

- 手数料の安さ

- 金融商品の取扱数

- IPO取扱数

- ポイント還元率

それぞれの証券会社の比較検討を以下のブログにまとめていますので、是非参考にしてください。

投資に使用できる予算を明確化する

投資に使用する予算はあくまで余剰資金から捻出する必要がありますので、家計を整理して余剰予算を明確化します。この際、固定費削減や変動費の節約などを併せて行うことが、資産形成を円滑に始めれる秘訣になりますので、私のブログカテゴリーの「節約術」で家計の節約をしてみて下さい。意外と節約ができますよ。

代表的な節約術として水光熱費の節約のリンクを以下に付けましたので参考にしてください。

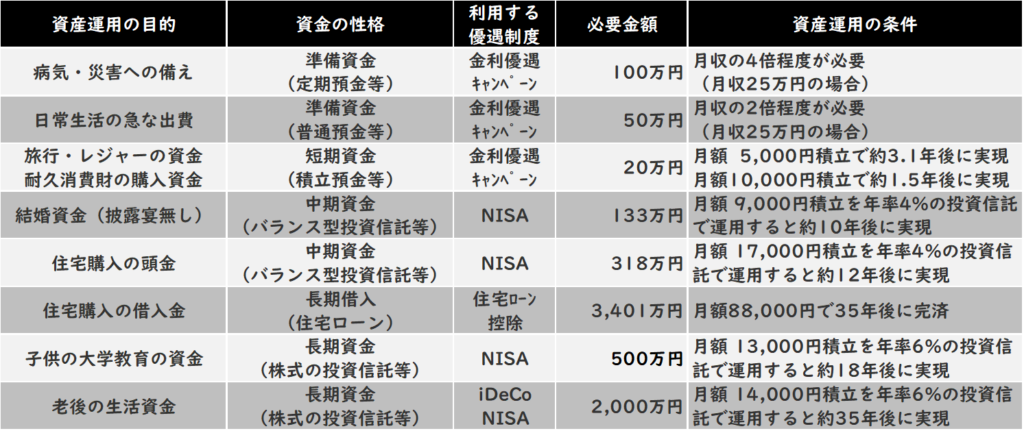

目標額・期間・積立額を設定する

投資をする目標額(老後資金、住宅取得頭金、子供の大学費用など)と期間(10年間以上の中長期投資で利益が安定しますので10年間以上を推奨)を設定しますが、決まった目標額・期間から必要な予算を逆算して、毎月の積立額を設定します。

毎月の積立額は、金融庁HPの資産運用シュミレーション(https://www.fsa.go.jp/policy/nisa2/moneyplan_sim/index.html)を利用すると便利です。

投資商品を選ぶ

前項で設定した目標額・期間・積立額から、達成するために適した金融商品を選定しますが、お薦めは投資信託になります。初心者のうちは、FP(ファイナンシャルプランナー)のようなお金のプロに相談しながら考えるのがお薦めですが、以下のブログでお薦めの投資信託を紹介していますので参考にしてください。

まとめ

投資は、ギャンブルではなく長期間をかけて資産を確実に増やす手段ですので、あなたの大事な資産を大きく増やして、あなたのやりたい夢の実現の糧としましょう!

私は、独学で2級FP技能士を取得して、投資で資産形成をしています。1~2年の短期間では、ほぼ資産は増えませんが、5年目以降からは複利効果が働き目に見えて増え出しています。

投資は直ぐには効果が見えませんが長く続けると効果が出てくるものです。気長に続けていきましょう!・・・positive smile😊