新NISAのメリットは、売却益だけでなく配当金や分配金も非課税で受け取れますので、毎年安定的に現金収入を得たい人に向いていますね。今回は高配当株についてお話ししますので、これを聞いていただければ、あなたが毎年安定した収入を得るための投資対象が明らかになり、普段の生活にも余裕が生まれてきます。

高配当株とは

株式会社は事業活動で稼いだ利益の一部を「配当金」として株主に分配しますが、この配当金の利回り(一株当たりの年間配当金÷現在の株価)が高い株式を高配当株と呼んでいます。

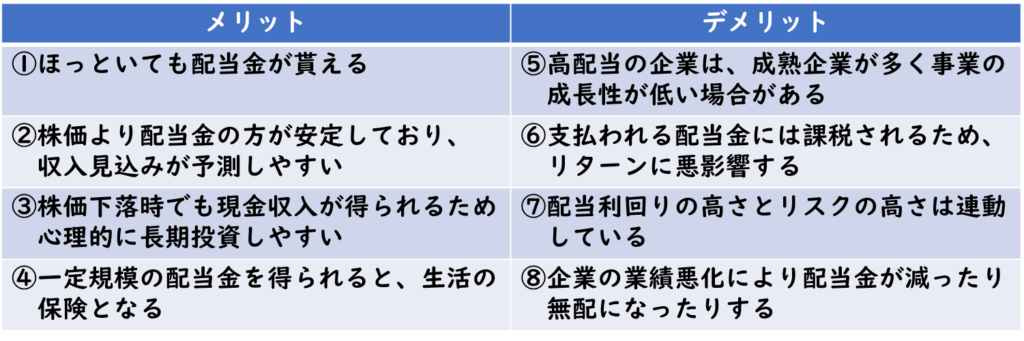

この配当利回りが3%以上のものを一般的に高配当株としていますが、配当利回りの高さだけで購入する株式を選ぶのは危険ですので、下表のデメリットにも注意して株式を選ぶ必要があります。

なお、デメリット⑥の課税は新NISAを利用することで解消されるとともに、以下の高配当株を選定することによってデメリット⑤⑦⑧のリスクを和らげることができます。

- 連続増配当株

- 非減配株

- 高配当ETF

連続増配当株のお薦め

株式会社が株主に支払う配当金の金額を毎年アップする株式を「連続増配当株」と呼んでいます。こういう株式会社は長期にわたり事業成長を続けており、高配当でありながら企業倒産や事業低迷などのリスクが小さくなっています。

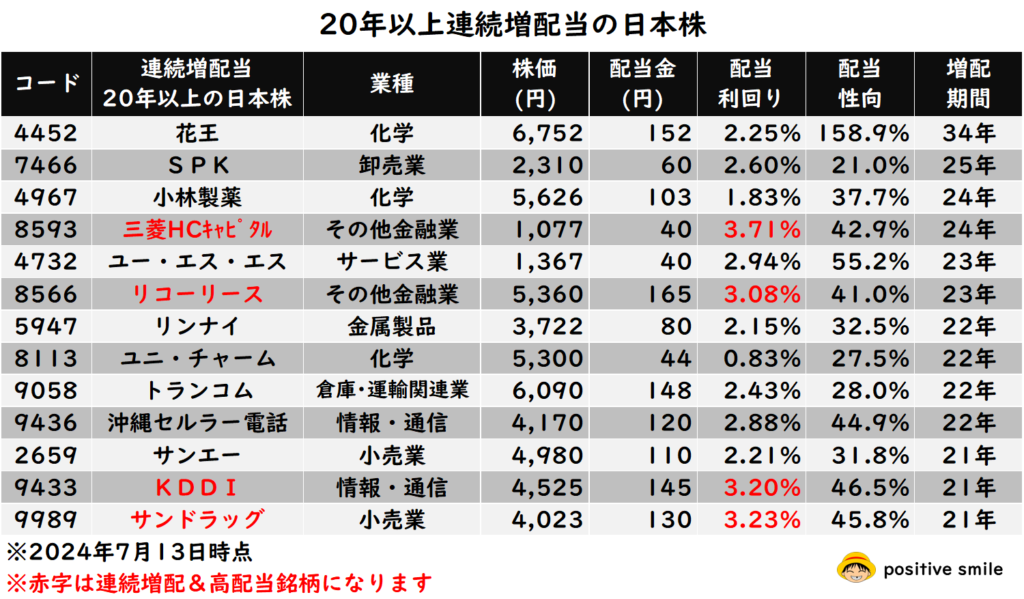

20年以上増配当を継続した日本企業を下表にまとめましたが、この中で、配当利回りが3%以上の高配当株は、「三菱HCキャピタル」、「リコーリース」、「KDDI」、「サンドラック」の4社になります。

なお、重要な指標としての配当性向は、会社が税引後の利益である当期純利益のうち、どれだけを配当金の支払いに向けたかを示すものですので、あまり高すぎると企業が利益を自社にあまり蓄積せず配当に回していることを意味しますので、事業開発や人材確保などに充てられる資金が少なくなり、企業が成長するための芽を摘んでしまっていることも考えられますので注意が必要です。

非減配株

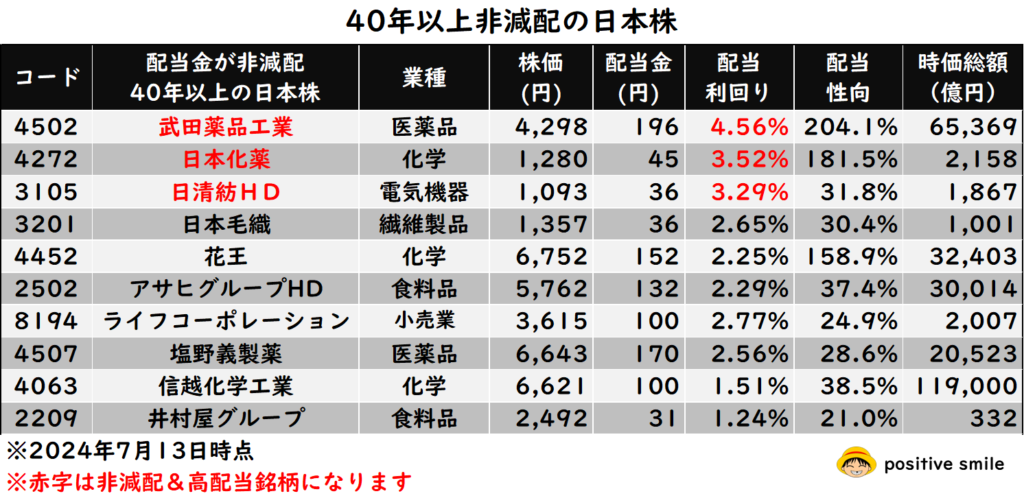

連続増配当ではなく株主還元を現状維持する企業姿勢の銘柄として、配当金が40年以上減配されずに配当を続けている銘柄も参考までに紹介します。この中で「花王」は40年以上非減配で34年以上連続増配当している銘柄になりますね。

なお、連続増配当株と同様に配当性向が高い銘柄は注意して下さい。

高配当ETFのお薦め

ETFは、“Exchange Traded Funds”の略で、「上場投資信託」と呼ばれており、個別の株式を複数社パックにした投資信託として株式市場に上場している商品になりますので、いつでも株式市場で売買できる投資信託と思って下さい。

この中で高配当銘柄を詰め合わせたものを「高配当ETF」と呼んでおり、個別銘柄と違い1社の倒産や業績不振による影響が分散され、投資リスクが更に小さくなっています。

米国株での高配当ETFのお薦め

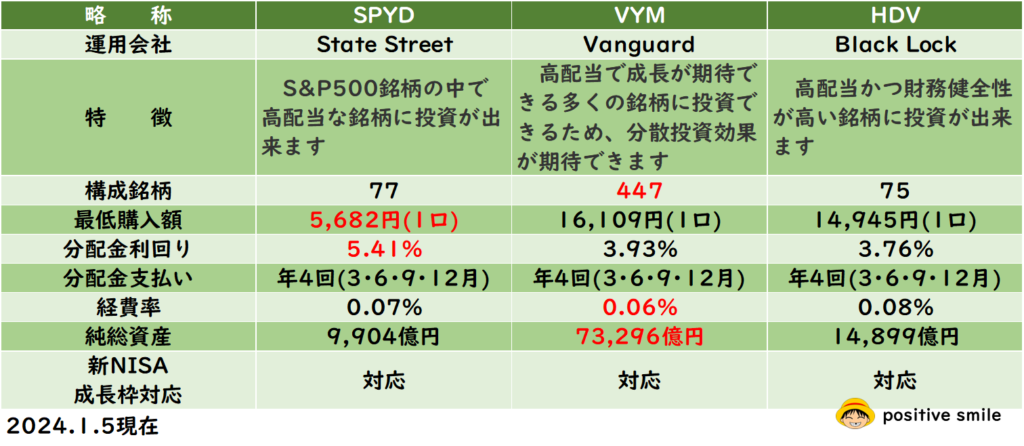

米国株での高配当ETFは次の3つになりますが、為替リスク(投資した外貨建て資産の円評価額が上がったり、下がったりすること)に注意する必要がありますが、日本円の他に米ドルを保有することになりますので保有通貨のリスク分散になるメリットもあります。

- SPYD:S&P500の対象銘柄の中で高配当な約80銘柄に投資ができ、配当利回りが高いことが特徴的です。

- VYM:年間の保有コストである経費率が0.06%と安く、銘柄数も多いため分散投資の効果が期待出来ます。

- HDV:米国のモーニングスター社が選んだ高配当で財務健全性が高い銘柄が集まっているのが特徴です。

なお、上記の米国株での高配当ETF3銘柄の中で、トータルリターンの視点を加えて分析すると、最も優れる高配当ETFは,VYMになります。

詳しくは、以下の記事で比較検証していますので、ご覧いただければVYMの魅力がお分かり頂けます。

日本株での高配当ETFのお薦め

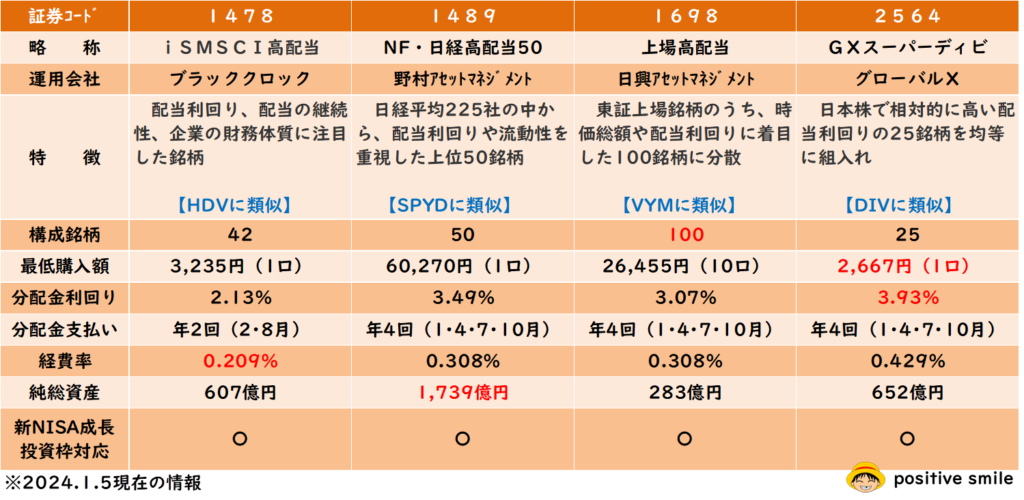

米国株の高配当ETFを購入する際の為替リスクや為替手数料に抵抗感がある方は、日本株での高配当ETFもありますので、以下の新NISAの成長投資枠に登録されているETFを検討いただけます。

- 1478(iSMSCI高配当):HDVに類似した財務健全な約40銘柄

- 1489(NF・日経高配当50):SPYDに類似した日経平均255社の高配当な約50銘柄

- 1698(上場高配当):VYMに類似した東証上場の高配当な100銘柄にリスク分散

- 2564(GXスーパーディビ):DIVに類似した高い配当利回りの25銘柄を均等組み入れ

日本株高配当ETFのランク付けを以下のブログに整理しましたので、日本株での高配当ETFを検討されている方は参考にして頂ければ嬉しいです。

新NISAの成長枠での高配当株の運用方法

お薦めは、中庸型のしっかり資産を増やしながら適度の配当を得る方法です。

- 安定型(長期投資でリスクを下げながら大きくリターンも得る):成長投資枠1,200万円を全てインデックス型投資信託で運用

- 配当型(毎年の配当金を最大限得る):成長投資枠1,200万円を全て高配当株で運用

- 中庸型(長期投資の他に毎年の配当を得る):成長投資枠600万円はインデックス型投資信託で、残り600万円を高配当株で運用

まとめ

長期の投資運用においても、20年先までの間には自己投資や家庭生活の変化に対応するお金も必要になってきた場合に、長期運用の投資信託を切り崩さずに投資効果が味わえる高配当株投資を、新NISAに取り入れることも検討してみる価値はありますので、あなたの投資スタイルの参考にしてください。・・・positive smile😊