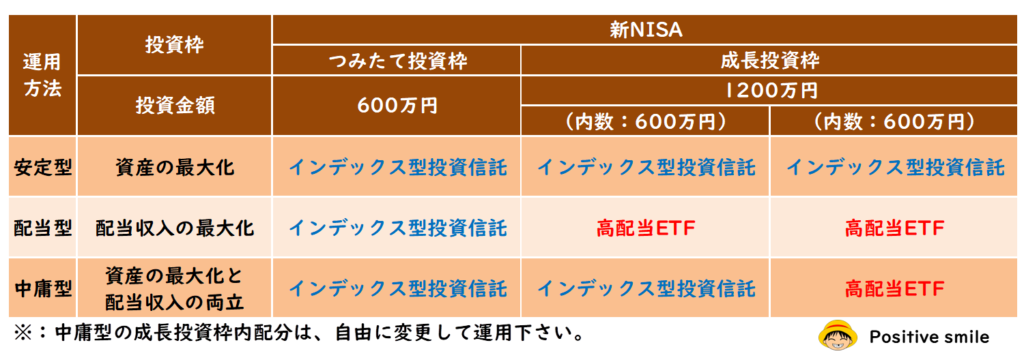

投資目的により資産配分は異なってきますので、以下のタイプ別で配分を決めてみては如何でしょうか?

お薦めは、中庸型のしっかり資産を増やしながら適度の配当を得る方法です。

- 安定型(長期投資でリスクを下げながら大きくリターンも得る):成長投資枠1,200万円を全てインデックス型投資信託で運用

- 配当型(毎年の配当金を最大限得る):成長投資枠1,200万円を全て高配当株で運用

- 中庸型(長期投資の他に毎年の配当を得る):成長投資枠600万円はインデックス型投資信託で、残り600万円を高配当株で運用

新NISAの概要

今までのNISAと新NISAの変更点は下表の赤字部分になりますが、概要は以下のとおりです。

- 年間投資上限額が360万円に拡充され、資金に余裕のある方は5年で生涯投資枠を満額にできます。

- 生涯投資枠が1,800万円(成長投資枠の上限は1,200万円)に拡充され、老後2,000万円問題にも対応できます。

- 運用期間が無期限になりましたので、期限切れの心配が無くなりました。

- 生涯投資枠が再利用可能になりましたので、非課税枠を有効に利用できます。

なお、新NISAを詳しくまとめた以下のブログを読んで頂ければ幸いです。

新NISAでの成長投資枠の運用方法

最初に紹介しました以下の3つのパターンについて解説させて頂きます。

- 安定型(長期投資でリスクを下げながら大きくリターンも得る):成長投資枠1,200万円を全てインデックス型投資信託で運用

- 配当型(毎年の分配金を最大限得る):成長投資枠1,200万円を全て高配当株で運用

- 中庸型(長期投資の他に毎年の配当を得る):成長投資枠600万円はインデックス型投資信託で、残り600万円を高配当株で運用

安定型(長期投資でリスクを下げながら大きくリターンも得る)

成長投資枠1,200万円を全てインデックス型投資信託で運用する方法になりますが、運用期間により以下の2パターンになります。

投資期間が20年以上の場合(45歳以下)

20年以上の長期運用で値下がりリスクが統計上無いため、信託報酬が安くて運用益が望める株式投資の以下の4点がお薦めになります。

- eMAXIS Slim米国株式(S&P500):世界で最も成長が大きいS&P500投資で純資産額が大きく騰落率が高いため、多くの運用益を投資信託の運用中止リスクなしで安心して得たい方にお薦めです。

- SBI・V・S&P500インデックス・ファンド:世界で最も成長が大きいS&P500投資で信託報酬が安く維持経費を最大限抑えて多くの運用益を得たい方にお薦めです。

- 楽天・全米株式インデックスファンド:米国企業3,500社以上の全米株式投資のためS&P500よりリスクを抑えて米国株式に投資したい方にお薦めです。

- eMAXIS Slim全世界株式:全世界の株式に投資するため地域別リスクを最大限に分散させて株式に投資したい方にお勧めです。

投資期間が10年程度の場合(55歳以上)

10年程度の長期運用で値下がりリスクが統計上無い株式・債券等に資産分散するバランス型投資信託として以下の1点がお薦めですが、上記の投資期間が20年以上の銘柄も比率5割程度含めても良いでしょう。

- eMAXIS Slimバランス(8資産均等型):全世界の株式・債券・REITに投資するため資産別及び地域別ともにリスクを最大限に分散されます。

なお、投資信託を詳しくまとめた以下のブログを読んで頂ければ幸いです。

配当型(毎年の配当金を最大限得る)

NISA投資枠の管理は「投資元本ベース」になりますので、年リターン8%(年配当3%+年成長5%)が期待できる高配当株(VYMが該当)1,200万円は、20年後には約2倍の2,400万円に成長しますが非課税枠内の投資のままとなり、年配当3%で試算すると年間72万円の配当金をもらえるように成長します。

なお、成長投資枠1,200万円分を高配当株で運用する方法は、以下の2パターンになります。

連続増配当株での運用

株式会社が株主に支払う配当金の金額を毎年アップする株式を「連続増配当株」と呼んでいます。こういう株式会社は長期にわたり事業成長を続けており、高配当でありながら企業倒産や事業低迷などのリスクが小さくなっています。

20年以上増配当を継続した日本企業を下表にまとめましたが、この中で、配当利回りが3%以上の高配当株は、「三菱HCキャピタル」、「リコーリース」、「KDDI」の3社になります。

なお、重要な指標としての配当性向は、会社が税引後の利益である当期純利益のうち、どれだけを配当金の支払いに向けたかを示すものですので、あまり高すぎると企業が利益を自社にあまり蓄積せず配当に回していることを意味しますので、事業開発や人材確保などに充てられる資金が少なくなり、企業が成長するための芽を摘んでしまっていることも考えられますので注意が必要です。

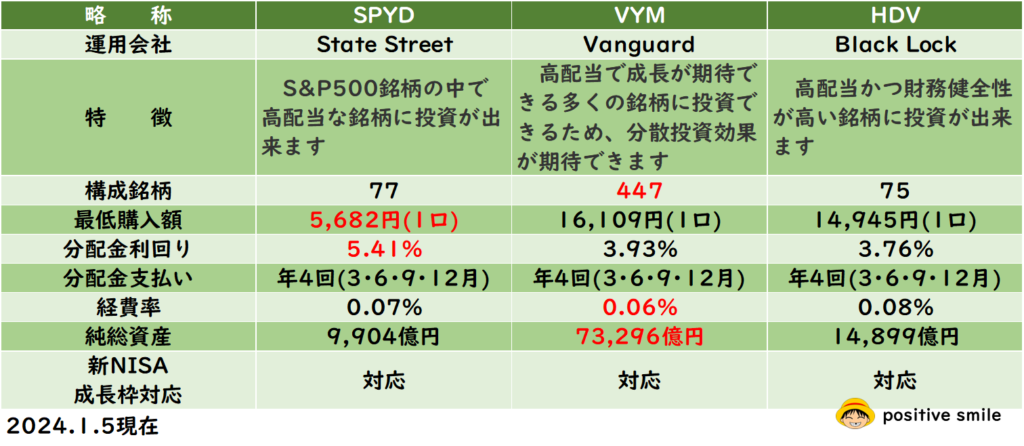

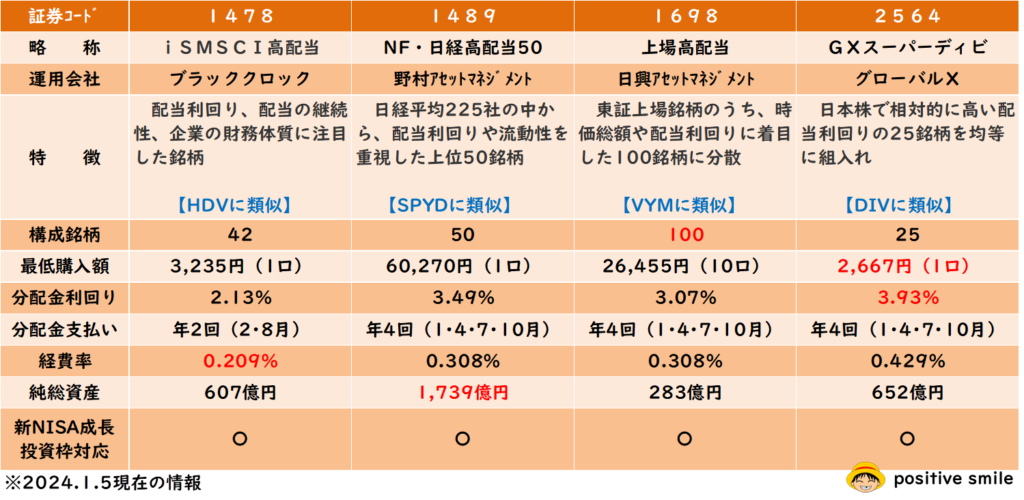

高配当ETFでの運用

ETFは、“Exchange Traded Funds”の略で、「上場投資信託」と呼ばれており、個別の株式を複数社パックにした投資信託として株式市場に上場している商品になりますので、いつでも株式市場で売買できる投資信託と思って下さい。

この中で高配当銘柄を詰め合わせたものを「高配当ETF」と呼んでおり、個別銘柄と違い1社の倒産や業績不振による影響が分散され、投資リスクが更に小さくなっています。

お薦めの米国株高配当ETFの一覧を下表に準備しましたので、ご参考にして下さい。

お薦めの日本株高配当ETFの一覧を下表に準備しましたので、ご参考にして下さい。

なお、高配当ETFを詳しくまとめた以下のブログを読んで頂ければ幸いです。

中庸型(長期投資の他に毎年の配当金を得る)

成長投資枠600万円はインデックス型投資信託で、残り600万円を高配当株で運用することになりますので、上記の「安定型」及び「配当型」の銘柄を選定して運用することになります。

インデックス型投資信託のお薦め

現在は、米国経済が強いため、S&P500などの米国ETFが優れていますが、20年後の世界ではどうなるか予測できませんので、全世界株式に分散投資する『eMAXIS Slim全世界株式』をお薦めします。

高配当株のお薦め

年間の保有コストである経費率が0.06%と安く、銘柄数も多いため分散投資の効果が期待出来るとともに、年リターン8%が期待できる『VYM』をお薦めします。

VYMをお薦めする理由は以下の日米高配当ETFランキングで分かりますので、参考にして頂ければ嬉しいです。

まとめ

高配当株は、長期投資の中でモチベーションが上がる材料の一つでもありますので、今回紹介した運用比率を参考に少しでも新NISAに取り込んだ資産運用を行って頂ければ幸いです。・・・positive smile😊