VYMは、米国株ETFの中で高配当ETFと言われるもので、他の高配当ETFと比較して、間違いなく最も優れる高配当ETFになります。

また、新NISAの成長投資枠で、VYM・SPYD・HDVともに取り扱うことができます。

それでは、その特徴とメリット・デメリットを詳しく解説していきますので、あなたが新NISAで高配当ETF銘柄を選定する際の参考にして頂ければ嬉しいです。

はてな

SBIグローバルアセットマネジメントから、米国高配当株ETF(SPYD&VYM)に投資する年4回決算型ファンド2本を2024年1月30日に新規運用すると発表しましたが、メリットは薄いと感じます。細部は下のブログをご覧ください。

VYMの概要について

VYMとは、約466銘柄の米国株式に分散投資しつつ、年利回り3%程度の高配当を目指して運用される代表的な高配当ETFで、米国株式市場における高配当利回りの銘柄を対象とし、REITを除く銘柄で構成される時価総額加重平均型の株価指数である「FTSEハイディビデンド・イールド・インデックス」に連動するように設計されています。

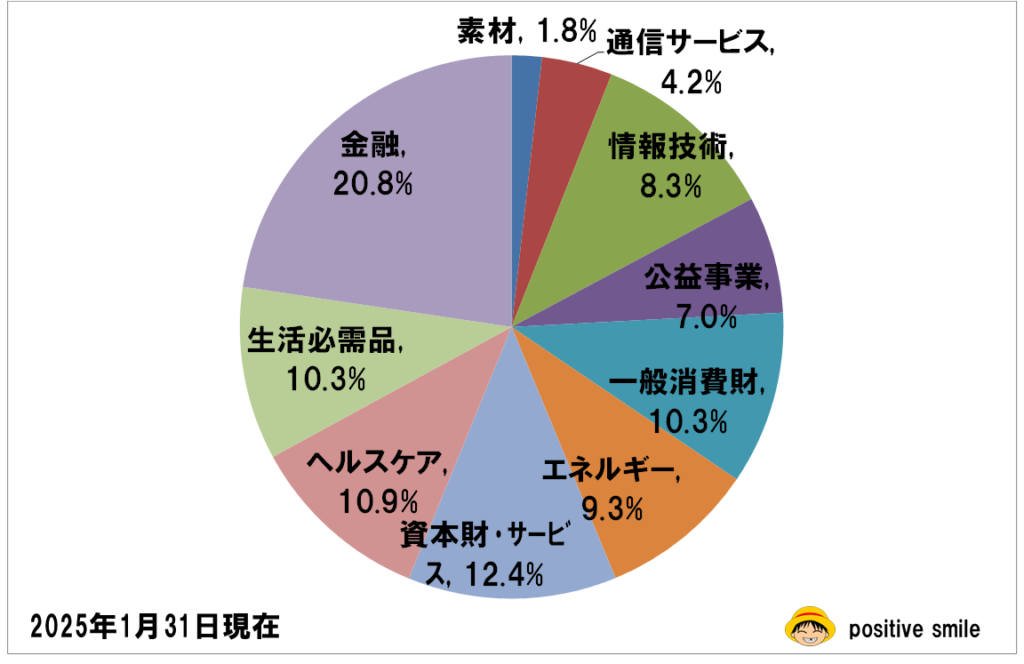

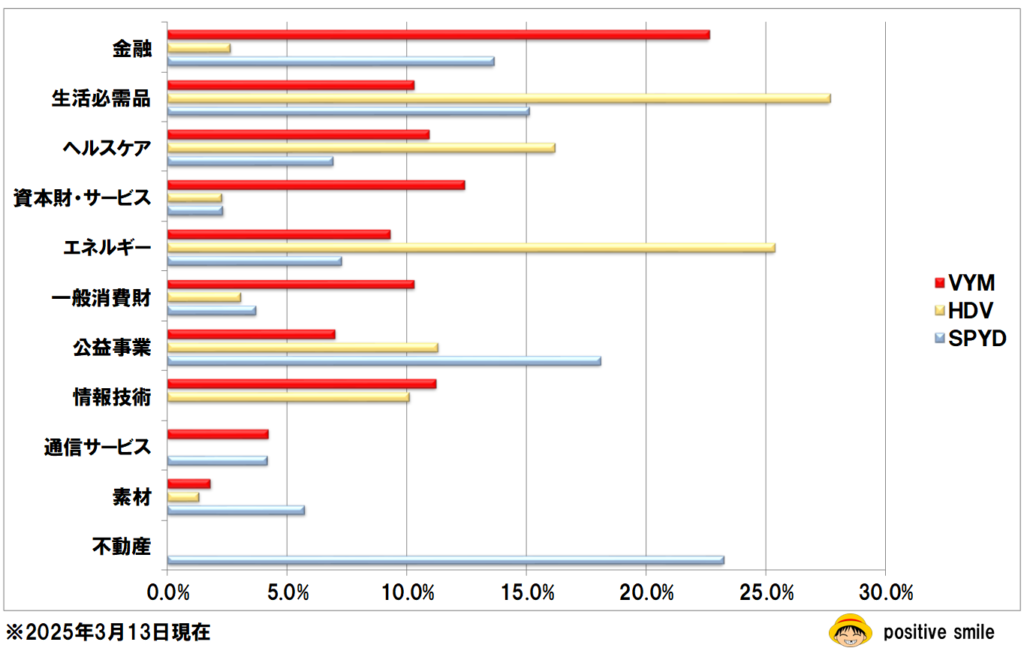

VYMのリスク分散

VYMの構成銘柄のセクター(業種)別の割合は下表のとおりであり、金融、ヘルスケア、生活必需品など、景気に左右されにくく株価や需要が安定しているセクターの比率が多くなっているとともに、株価変動が大きい不動産セクターには投資していませんので、銘柄数の分散と合わせてセクター別でもリスク分散されていることが分かります。

※下表はバンガードHPのVYMデータから作成:https://investor.vanguard.com/investment-products/etfs/profile/vym

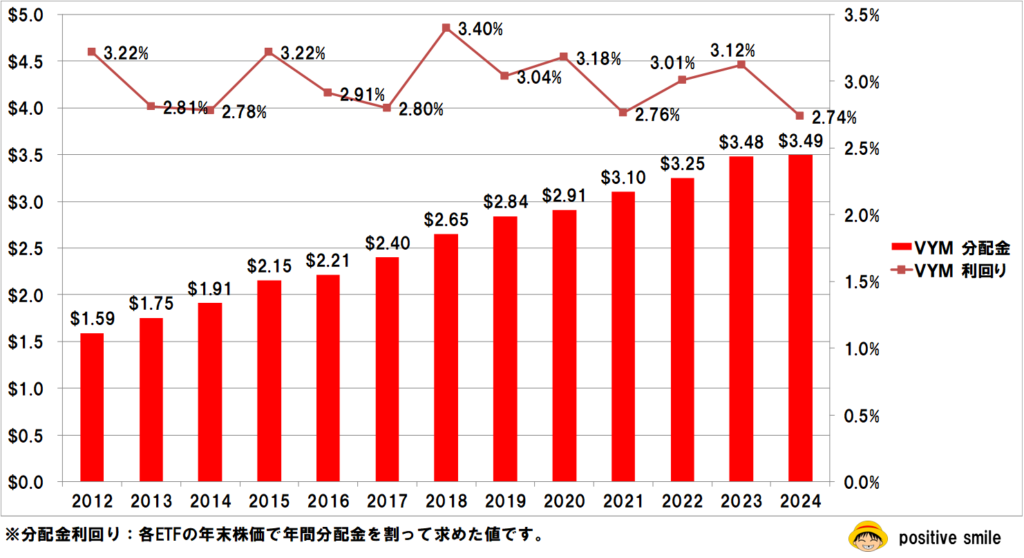

VYMの分配金と配当利回り

VYMでは、四半期に一度(3月末・6月末・9月末・12月末)、利回り3%前後の配当を出しています。

ここで、配当される分配金は右肩上がりで増えているので、VYMを長期間保有すれば利回りも増えていく優れものになります。

更に、新型コロナウイルス感染症の影響を受けた2020年~2021年の分配金が減配されることなく増配していることも特質すべきことです。

※下表はバンガードHPのVYMデータから作成:https://investor.vanguard.com/investment-products/etfs/profile/vym

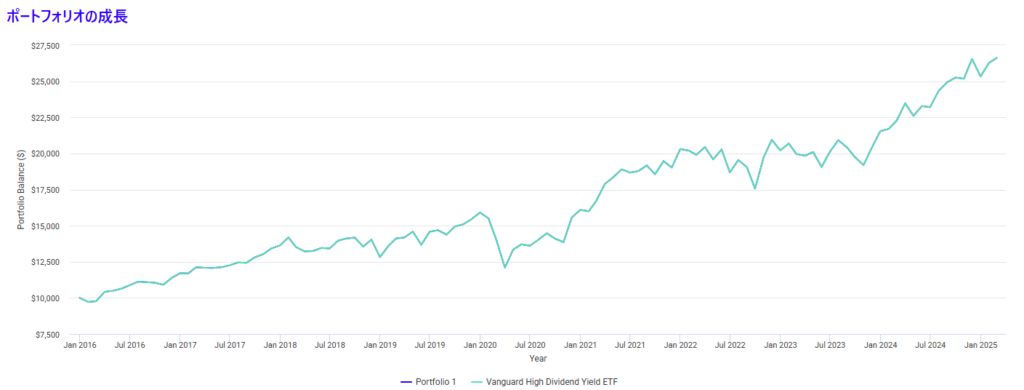

VYMのトータルリターン

トータルリターンとは、一定期間内に投資商品への投資から得られる総合収益を指します。これにはキャピタルゲイン(譲渡益)だけでなく、再投資された分配金(インカムゲイン)などが含まれます。

VYMのトータルリターンは、下表の2020年からのコロナショック時には大きく下落していますが、それ以降は、右肩上がりで推移しています。

※下表はポートフォリオ バックテスト ツールで作成しています。

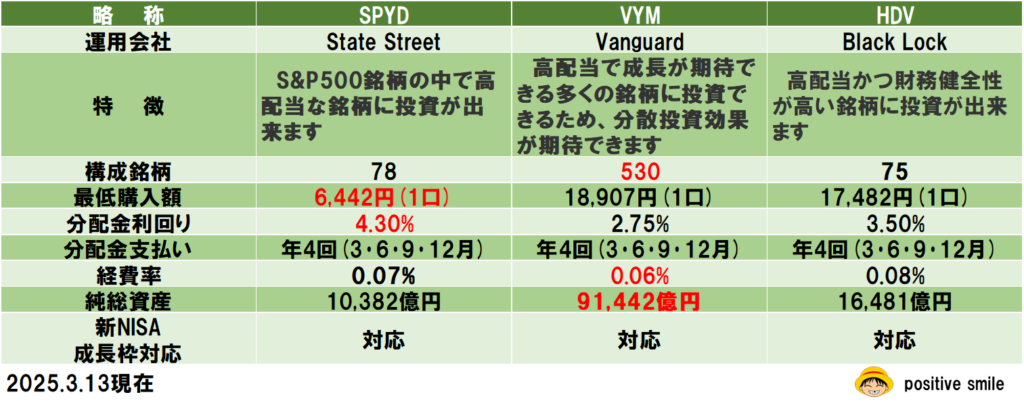

VYM・HDV・SPYDを徹底比較

VYMと同じく米国株高配当ETFとして人気のある「SPYD」や「HDV」と比べてみましょう。

VYMは、他のETFより経費率が最も低く、銘柄数も分散されていますが、配当利回りはSPYDに劣る結果となっています。

リスク分散の比較

投資対象銘柄のセクター(業種)別の比率を比較してみると、VYMは20%以下を基準に業種分散していますが、HDVは20%を超えている業種が二つ以上あり偏った比率になっていますので、特定業種の影響を大きく受ける危険性があります。

また、SPYDだけが、株価変動の大きい不動産セクターに投資しています。

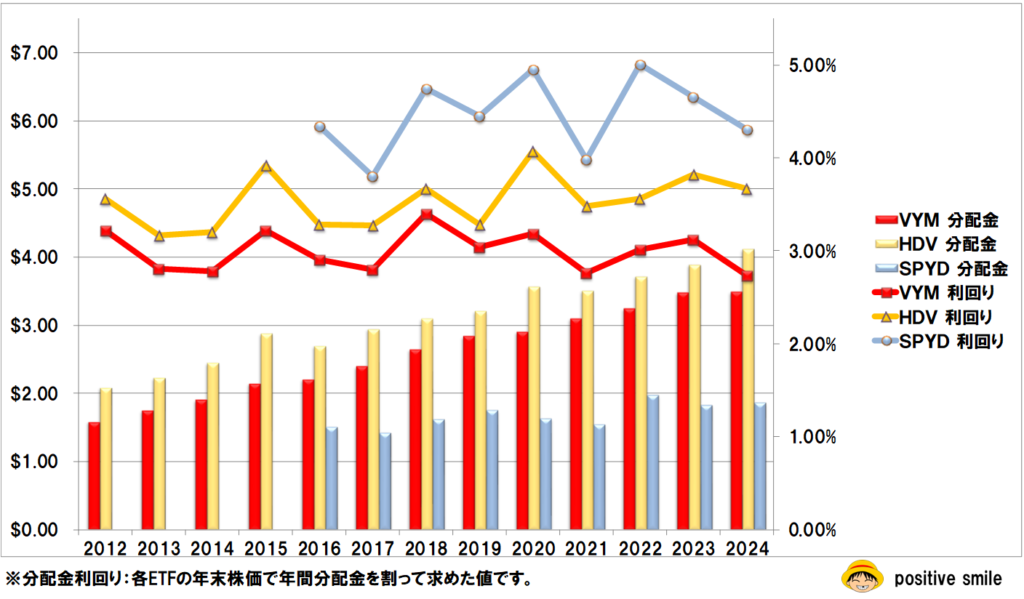

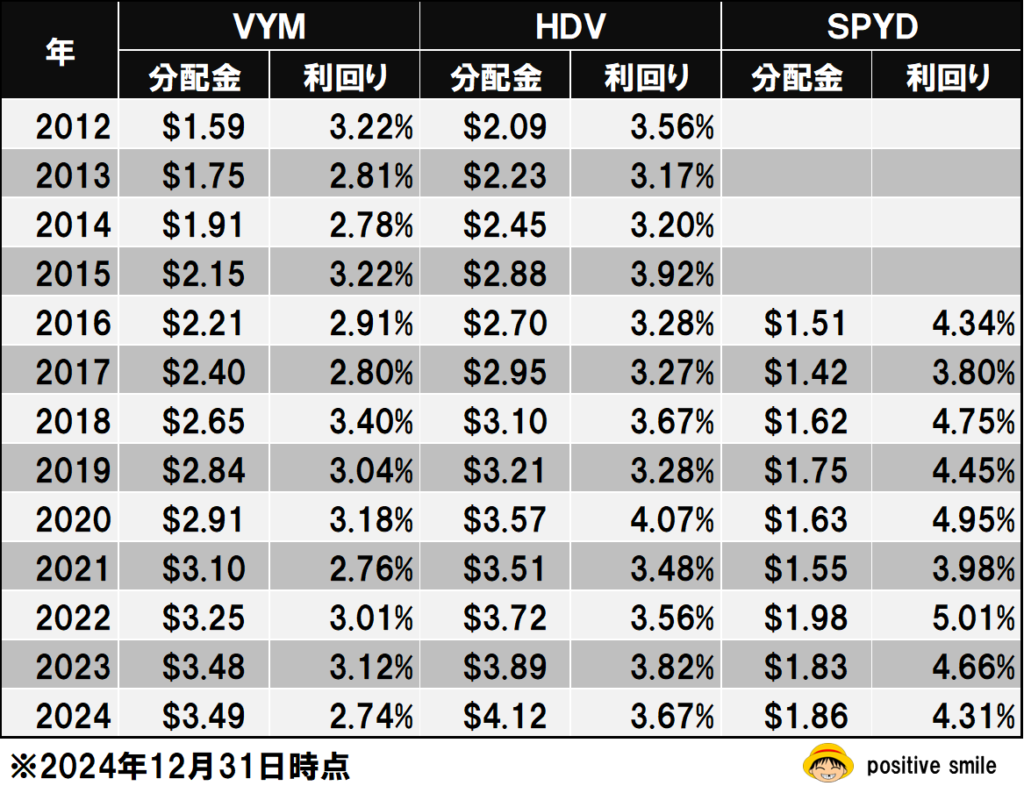

分配金と配当利回りの比較

分配金は、VYMが右肩上がりで増配を続けていますが、HDVとSPYDの分配金は増減を繰り返しており、配当収益に安定性がありません。

また、配当利回りは、株価変動が大きい不動産セクター銘柄に投資しているSPYDが高く、HDV、VYMの順になっていますが、VYMは利回りの変動が少なく安定した配当収入を得ることができます。

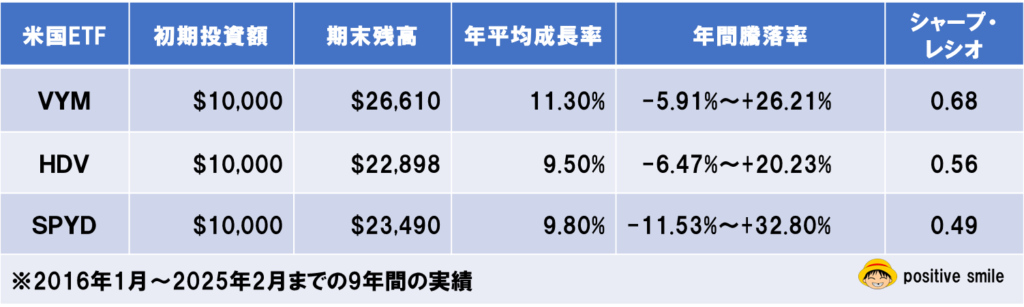

トータルリターンの比較

2016年から2025年2月までの約9年間のトータルリターン(キャピタルゲイン(譲渡益) + 再投資された分配金(インカムゲイン))は、下表の期末残高に表れ、初期投資$10,000が$26,610となっており、VYMのトータルリターンが優れていることがわかります。

また、シャープ・レシオの数値もVYMが高いため、同じリスクであれば他のETFよりリターンを高く得ることができます。

※下表はポートフォリオ バックテスト ツールで作成しています。

VYM・HDV・SPYDを比較した結果

リスク分散・利回りの安定性・トータルリターンなどを詳しく比較した結果は、VYMが最も効率的に運用されており、下落耐性も高いことが分かりますので、高配当株の総合的なパフォーマンスでは、VYMが最優秀高配当ETFになります。

VYMのメリット

VYMのメリットは、既に説明してきましたので、ここでは、ポイントのみ紹介させて頂きます。

- 分散投資ができる:銘柄数450及びセクター比率20%以下とリスク分散が3社の中で最大化

- 経費率が低い:3社の中で0.06%と最低額

- トータルリターンが期待できる:年平均成長率10.23%と3社の中で最高額

VYMのデメリット

- 資産を最大化するのには向かない

- 少額投資には向かない

- 為替手数料・売買手数料・米国課税がある

- 為替リスクがある

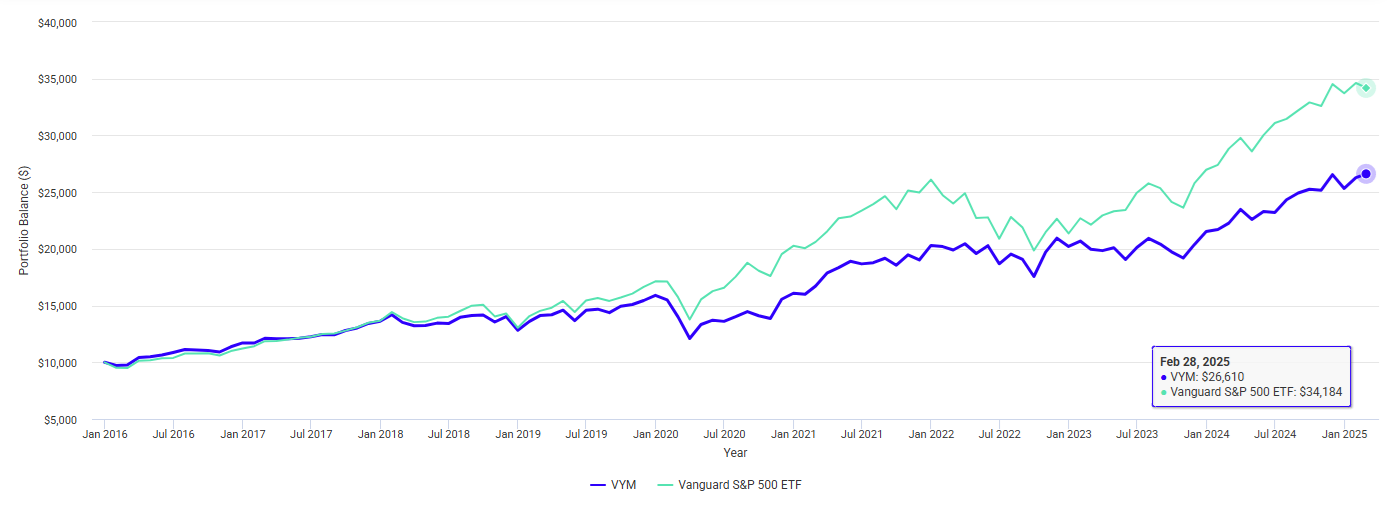

資産を最大化するのには向かない

下表の青色折れ線の米国ETFのVOO(S&P500をベンチマークにしたETF)と比較すると、トータルリターンは低くなりますので、資産の最大化を目的として投資するには効率が悪いです。

また、分配金を受け取るたびに税金がかかりますので、再投資を非課税で行う投資信託に比較すると資産の最大化を目的に投資するには効率が悪いですが、新NISAで運用すると再投資を非課税(国内課税分のみ)で行えますので、デメリットをカバーすることが出来ます。

※下表はポートフォリオ バックテスト ツールで作成しています。

小額投資には向かない

VYMの現在の価格は約107ドルですので、為替レートを145円とすると最低投資金額は日本円で約15,500円になりますので、投資初心者などの方には15,500円投資するのは躊躇します。

少額投資をしたい方は、投資信託を利用すると約100円程度から投資が出来ます。

お薦めの投資信託を以下のブログで紹介していますので、ご覧頂ければ嬉しいです。

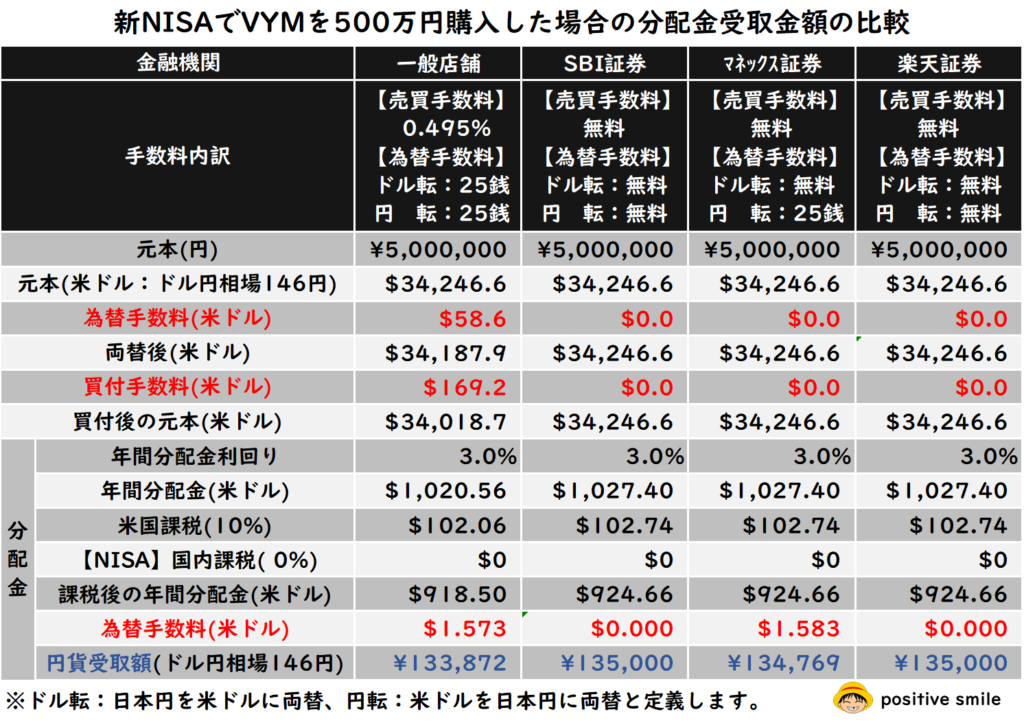

為替手数料・売買手数料・米国課税がある

VYMは、米国ETFのため米ドルで購入する必要があります。

その際に、発生する手数料は、日本円と米ドルを両替する時の為替手数料と、売買時の売買手数料が発生します。

- 為替手数料:一般的には1ドルあたり25銭ですが、証券会社により料金差があります。

- 売買手数料:一般的に約定代金の0.495%ですが、証券会社により料金差があります。

- 米国課税:分配金や売却益に対して一律10%課税されます。

なお、証券口座に買付代金相当額の日本円を入金しておき、決済方法を「円貨決済」にすれば、自動で米ドルに為替手数料が差し引かれて両替され、VYMを購入できますが、証券会社によっては、「米ドル決済」の為替レートより割高になる場合がありますので注意ください。

売買手数料と為替手数料を詳しくまとめたブログを以下に準備してありますので、ご覧頂ければ嬉しいです😊

為替リスクがある

米ドルで米国ETFを保有すると為替リスクを負うことになります。それはETF株価が変化しなくても、為替レートが変動した場合、為替損益が発生し、利益になることもあれば、損失することもあります。

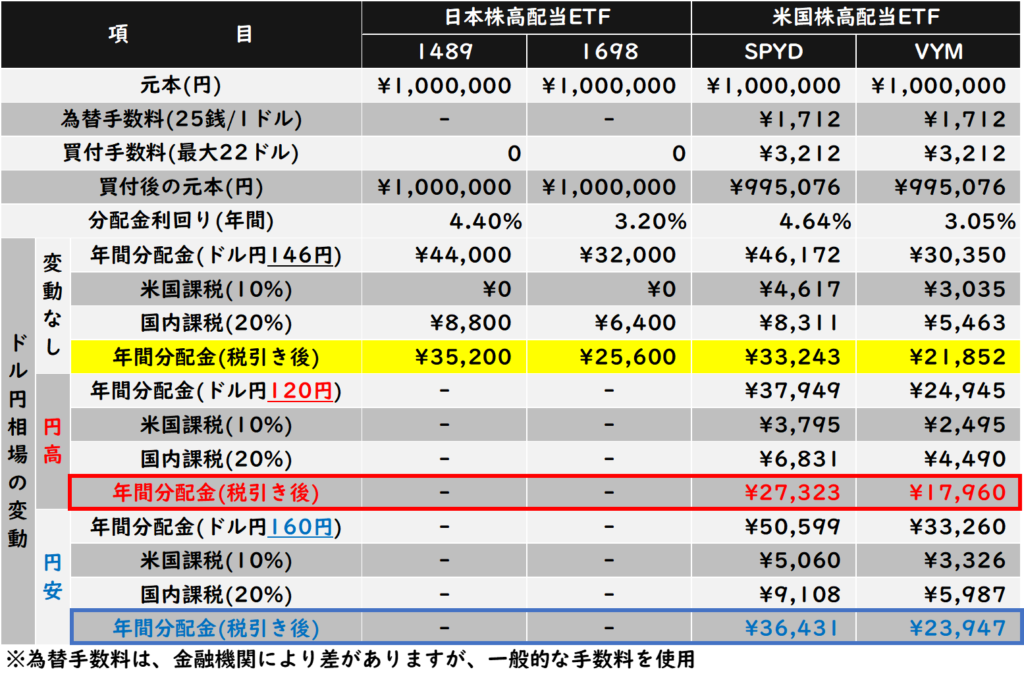

ここで、米国株高配当ETFをドル円相場146円で100万円購入した場合に、米ドルで支払われた分配金を日本円に両替して受け取る金額は、米ドル金額が同じでも為替変動により、以下の様に変化します。

- 円高(ドル円相場120円の場合):VYMの分配金は、ドル円相場変動なしで21,852円だったのが、17,960円に分配金が減ります。

- 円安(ドル円相場160円の場合):VYMの分配金は、ドル円相場変動なしで21,852円だったのが、23,947円に分配金が増えます。

米国株高配当ETFの分配金を日本円で受け取る場合は為替リスク(増減しますのでメリットとデメリットを併せ持っています)と付き合う必要があります。

そこで、為替リスクを負わずに高配当ETFを運用したい方は、日本株高配当ETFという選択肢もありますので、以下のブログで日本株高配当ETFのメリット・デメリットを勘案して検討の一助となれば幸いです。

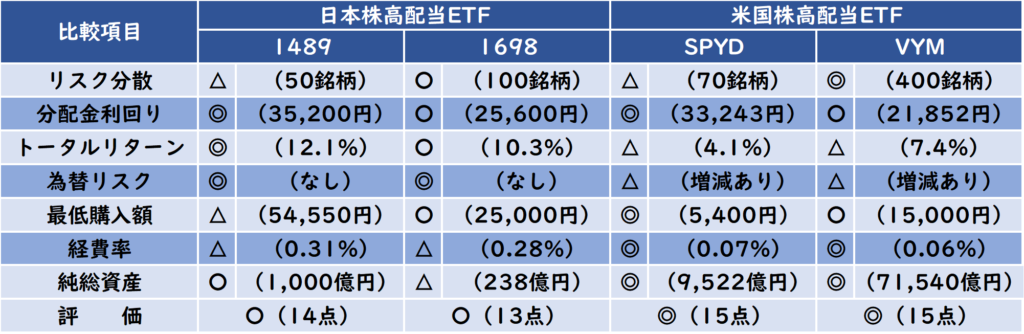

日米高配当ETFの総合比較ランク付け

日本株高配当ETFも気になると思いますので、総合的に比較検討してみたところ、僅差ですがVYMとSPYDが一位になりました.。

なお、重視する比較項目を為替リスクとする方にとっては、日本株高配当ETFを運用するという選択肢もありますので、あなたが求める重視項目であなたのランク付けをしても良いでしょう。

以下のブログで詳しく比較検討していますので、内容を確かめて高配当ETF運用の参考にして頂ければ嬉しいです。

新NISAでの運用

VYMのデメリットの一つである資産を最大化するのには向かない中で、分配金を受け取るたびに税金(米国10%・日本20%)がかかる部分の日本での税金が非課税になりますので、資産の目減りを減らすことが出来ることが最大のメリットになります。

なお、新NISAの成長投資枠で運用すると、年間10万円の分配金が、米国課税後の9万円で受け取ることが出来ますが、新NISAを利用していないと、日本での課税も追加され7万円の受け取りになってしまいます。

新NISAの成長枠での高配当ETFの運用方法を以下のブログにまとめていますので、ご覧頂ければ嬉しいです。

まとめ

分配金を受け取ることで投資効果が味わえる高配当株への投資を考えている方は、メリット・デメリットも考慮に入れながら投資する銘柄選びの参考にして頂ければ嬉しいです。・・・positive smile😊