資産形成の方法は、資産形成の手段と、そのメリット・デメリットを知ってもらうと、資産形成の目標(子供の教育資金目標とか、老後資金など)に合った資産形成の方法をあなた自ら選ぶことが出来るようになりますよ😊

- 短期運用(1年):国内定期預金・積立預金

- 短期運用(3年):国内定期預金・積立預金、又は、社債・米国の定期預金・国債

- 中期運用(5年):国内国債、又は、バランス型投資信託

- 長期運用(10年以上):インデックス型投資信託・高配当ETF

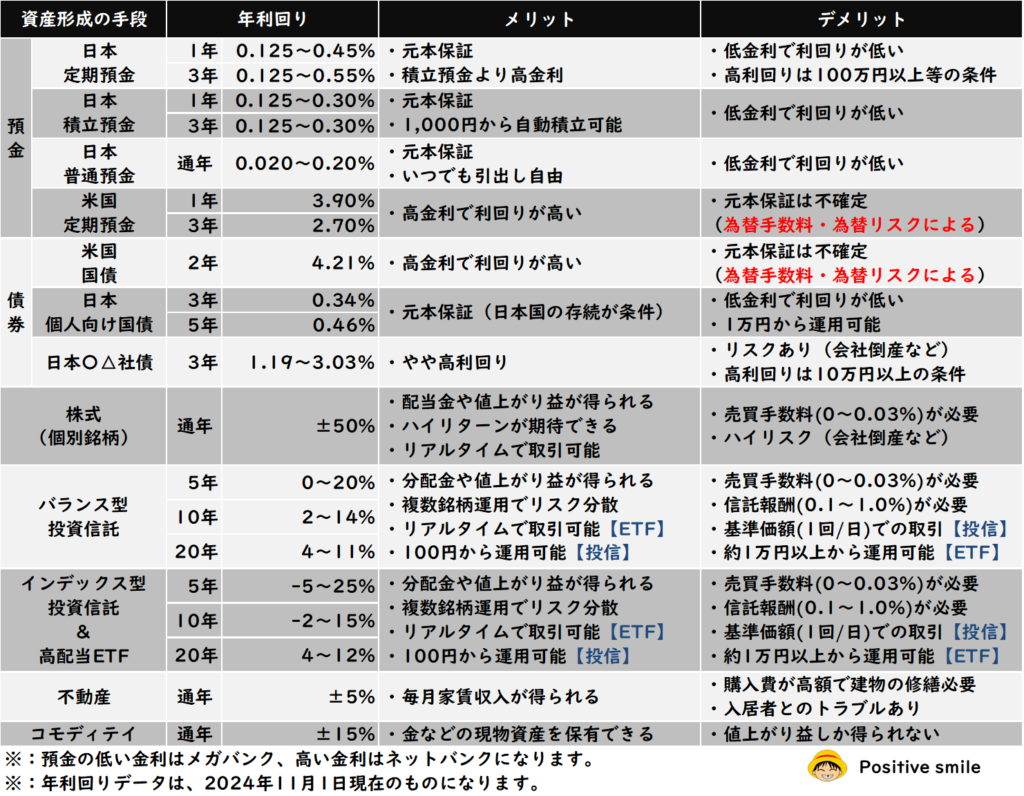

資産形成の手段ごとのメリット・デメリット

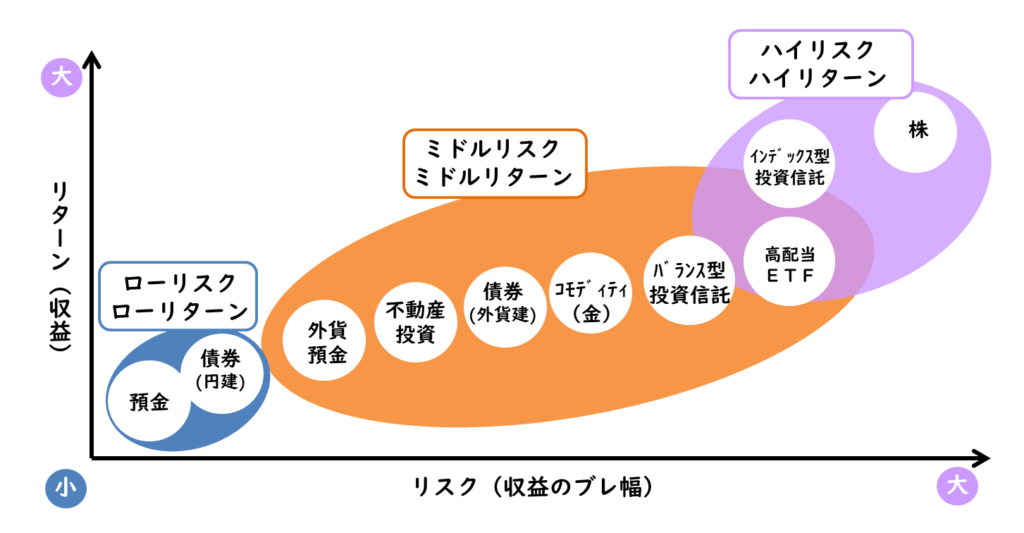

資産形成の手段は、預金、債券、株式、不動産、コモディティ、投資信託、ETFなどがあり、リスクとリターンの関係は下図のとおりですので、それぞれのメリット・デメリットを次に確認していきましょう。

預金

預金には、国内の金融機関に円貨で預金するものと、海外の金融機関に外貨で預金するものと2種類があります。

国内での預金

国内の銀行(ゆうちょ銀行を含む)や信用金庫などの金融機関にお金を預けることを預金といいます。

金融機関が倒産しても預金保険制度により元本保証(1千万円までの預金を保証)がありますので、ローリスク・ローリターンの金融商品だといえます。

なお、日銀の低金利政策の中で、国内メガバンクの金利は、0.001~0.002%とほとんど資産をふやすことはできませんが、ネット銀行の金利は、条件を満たすと0.1%~0.23%と百倍程度ありますので、元本保証で少しでも資産を増やしたい方はネット銀行の利用を検討して下さい。

銀行サービスがお得な「あおぞら銀行(bank)」「東京スター銀行」「楽天銀行」「イオン銀行」を以下のブログで紹介していますので、銀行サービスをもっと知りたい方は、ご覧頂ければ嬉しいです😊

海外での預金

一般的に日本よりも海外の方が高金利で預金できることから海外の金融機関への預金が人気ですが、海外の金融機関に預金するためには、日本円を外国の通貨に交換して預金(外貨預金)します。

ここで注意が必要なことは、外国為替レートと呼ばれる異なる通貨を交換(売買)するレートは常に変動していますので、将来の為替レートによっては、日本円に戻した時に預け入れた為替レート次第では、大きく損をする可能性があることは理解しておいてください。

例として、為替レート148円の時に100万円を米国で金利4%の外貨預金をして1年後に引き出す場合を紹介します。

預入時の米ドル資産は、両替時に為替手数料(0.25円/ドル:金融機関によって異なります)が取られますので、6,745ドル(=100万円÷(148円+0.25円)に減額されます。

その1年後に4%の金利(利息に20%課税されます)が付いて米ドル資産は6,960.8ドル(=6,745+6,745×0.04×0.8)になっていますが、日本円で引き出す時の為替レートにより受け取り金額が次の様に変化します。

- 同額(148円)の場合:1,028,458円(=6,960.8ドル×(148円-0.25円))金利の7割程度

- 円安(158円)の場合:1,098,066円(=6,960.8ドル×(158円-0.25円))為替差益(確定申告で納税)

- 円高(140円)の場合: 972,771円(=6,960.8ドル×(140円-0.25円))為替差損(確定申告で他の雑所得と相殺)

外貨預金は為替リスクによりミドルリスク・ミドルリターンの金融商品ですが、新興国通貨などではハイリスクにもなります。

債券

国や企業などの発行体が、投資家から資金を借り入れるために発行する有価証券のことを債券といいます。

投資家は、発行体に対してお金を貸す代わりに利子を受け取り、一方の発行体は満期となる償還日に、借り入れた金額を投資家に払い戻しますが、以下の注意点を覚えておきましょう。

- 発行体が倒産などをした場合は、償還金の遅延・不払いが起こる可能性がある。

- 途中売却した場合は、投資額を下回る可能性がある。

- 海外債券は、外貨預金と同様に為替リスクがある。

これらを踏まえれば、債券はローリスク・ローリターンの金融商品ですが、社債や海外債券の一部はミドルリスクにもなります。

株式

株式会社が資金を出資してもらった人に対して発行する証券のことです。

株式の発行は、その企業が事業を行うために必要な資金を集める手段のひとつで、株式を発行して得た資金は、銀行借入や社債を発行して得た資金とは異なり、返済の義務はありません。

また、アメリカなど海外の証券取引所に上場している外国企業の株式を外国株式といい、為替リスクがあります。

その株式で利益を得る方法は2つあります。

- 株式の売買:株価は企業業績や経済情勢に応じて大きく変動する場合があります。

- 配当金:定期的に得ることができますが、企業業績に応じて増減する場合があります。

常に株価変動リスクが付きまといますので、株式は、ハイリスク・ハイリターンの金融商品です。

不動産

不動産投資とは、不動産(主に宅地や建物)を購入し、それを他人に貸すことで家賃収入を得ることです。

不動産投資は、自己資金以上の金額で投資をすることになるため、銀行などでローンを組み、借りたお金で不動産に投資することが多いですので、景気や相場などの不動産環境の変化には注意が必要です。

不動産環境によって相場が変動しますので、不動産は一般的にミドルリスク・ミドルリターンの金融商品になります。

ちなみによく聞くREITは、不動産投資信託のことで、投資家から集めた資金などで不動産を保有し、運用するものです。

コモディティ

コモディティ(実物資産)の代表格である金の現物を購入することを金投資といい、ミドルリスク・ミドルリターンの金融商品です。

金は他の鉱物に比べて、酸化しにくく、密度が高く加工しやすいため、世界共通で安全資産のひとつとして捉えられていますので、世界経済が混乱に陥った場合でも、金価格が上昇しやすいとされています。

その一方で以下の注意点があります。

- 金の取引は米ドルで行われるため、円換算した価格は為替の影響を受ける。

- 預貯金や株式と違い、利息や配当を生まない。

投資信託・高配当ETF

投資信託とETFの仕組みは以下のとおりですので、少額でさまざまな投資対象に分散して投資をすることが可能ですが、株式や債券などを運用することから、中長期運用でミドルリスク・ミドルリターンの金融商品です。

- 投資家から集めたお金を一つの大きな資金としてまとめる。

- 運用の専門家が株式や債券などに投資・運用する。

- 運用成果が投資家それぞれの投資額に応じて分配される。

なお、投資信託とETFは以下の違いがありますので、注意して下さい。

- 売買タイミング:投資信託は基準価額で1日1回の取引きになりますが、ETFは株式と同様にリアルタイムで取引可能です。

- 売買金額:投資信託は100円から売買できますが、ETFは約1万円程度からの売買になります。

投資信託

投資信託は一般的に分配金を自動で再投資してくれますので、資産を大きく増やすためには、最善の金融商品になります。

その仕組みを詳しく知りたい方は、以下のブログで確認頂ければ嬉しいです。

高配当ETF

ETFは、分配金が年2回~4回程度概ね一定した金額が支払われますので、生活費の足しにするとか、自分や家族の記念日のご褒美等にするためには、最善の金融商品になります。

特に、高配当ETFは、支払われる分配金が多く、安定した銘柄で構成されていますので、金融危機の状態でも株価が暴落する確率は低いです。

その仕組みを詳しく知りたい方は、以下のブログで確認頂ければ嬉しいです。

資産形成の手段を一覧表に整理すると

今まで見てきた資産形成の手段のメリット・デメリットの他に運用期間に応じた年利回りも追加した一覧表を作成しましたので、資産形成の目標に応じて、それに合った手段を検討する際の参考にして頂ければ嬉しいです。

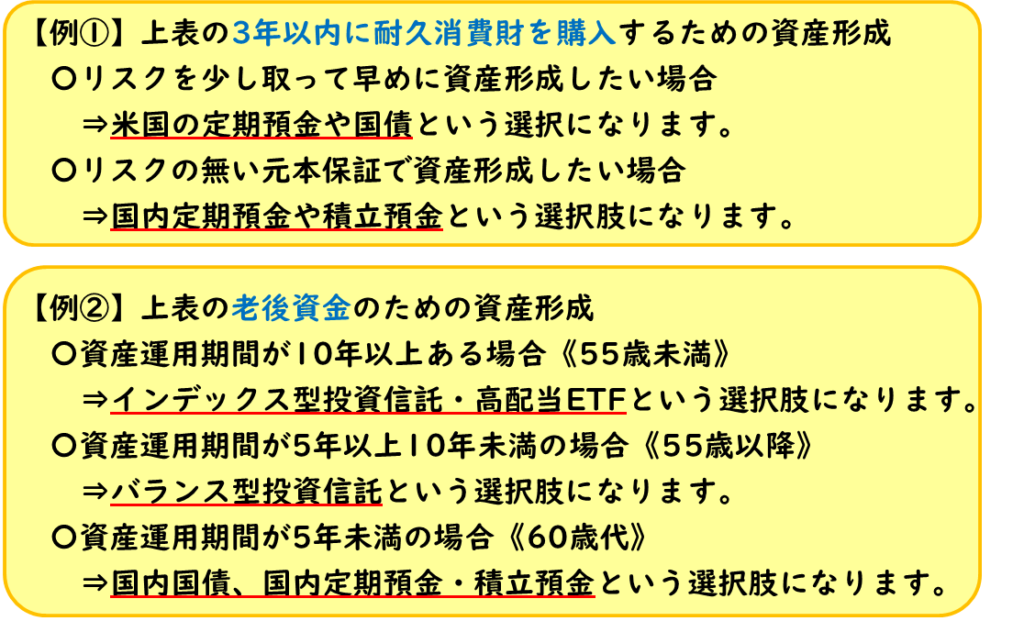

初心者用!資産形成の目標に応じた選択方法

こ資産形成には、資産形成の目標(子供の教育資金目標とか、老後資金など)があり、その目標までの期間がありますので、それに適した資産形成の手段で資産運用することが望ましいです。

まず、資産運用の期間に応じて利用するのが望ましい資産形成の手段は以下のとおりになりますが、月収の6倍程度の準備資金を貯蓄してから資産運用は始めて下さい。

- 短期資金(1年):リスクの無い国内定期預金・積立預金

- 短期資金(3年):リスクの無い国内定期預金・積立預金、又は、リスクが多少ある社債・米国の定期預金・国債

- 中期資金(5年):リスクの無い国内国債、又は、運用期間的にリスクがほぼ無くなるバランス型投資信託

- 長期資金(10年以上):運用期間的にリスクがほぼ無くなるインデックス型投資信託・高配当ETF

次に、資産形成の目標に応じてリスクをどの程度許容できるかで、前項の運用期間で望ましい方を選択すると、あなたに合った資産形成の手段での運用が出来るようになります。

それでは、二つの例を紹介していきます。

なお、資産運用期間が長くなるほど、複利効果が効いてきますので、老後資金は22歳から毎月1万円を投資信託(インデックス型)で積立投資すると、下の資産運用シュミレーションのとおり、65歳で積立金額521万円が約5倍の2,500万円に資産を増やすことができます。

また、ライフイベントで必要な費用を詳しく知りたい方は、以下のブログにまとめてありますので、ご覧頂ければ嬉しです😊

まとめ

積立NISAで投信信託を途中で解約した人のアンケートでは、資産がマイナスになって怖くなり、2年以内で止めた人が最も多いそうです。

これは、投資信託は長期運用に適した資産形成の手段になりますので、10年間継続すれば必ずプラスになることを理解していないために起こる現象です。

どの資産形成の手段が、どの程度の期間で威力が発揮されるかを見極めて投資を行って下さい。・・・positive smile😊