私もiDeCoで投資をしており、その経験も踏まえてデメリット部分の対策とメリットを生かした賢い資産運用について説明していきますので、これを聞いたあなたはiDeCoで資産を有利に運用できる様になります。

iDeCoの概要

iDeCo(個人型確定拠出年金)とは、公的年金(国民年金・厚生年金)とは異なり、個人が掛金の拠出・運用の全てを自ら行い、掛金とその運用益との合計額をもとに60歳以降給付を受け取ることができる国民年金基金連合会が運営する私的年金制度で、厚生労働省ホームページで掲示しているイメージは下図になります。

iDeCoのメリット

通常の金融商品などは掛金や運用益に税金がかかりますが、iDeCoは老後の資産形成を目的とした年金制度であるため、以下の税制優遇措置が講じられています。

- 積立時:積み立てた掛金が全額所得控除になります!

- 運用時:運用益が非課税で効率よく資産を増やせます!

- 受取時:受け取り方法に関わらず、一定額が非課税になります!

積立時:積み立てた掛金が全額所得控除になります!

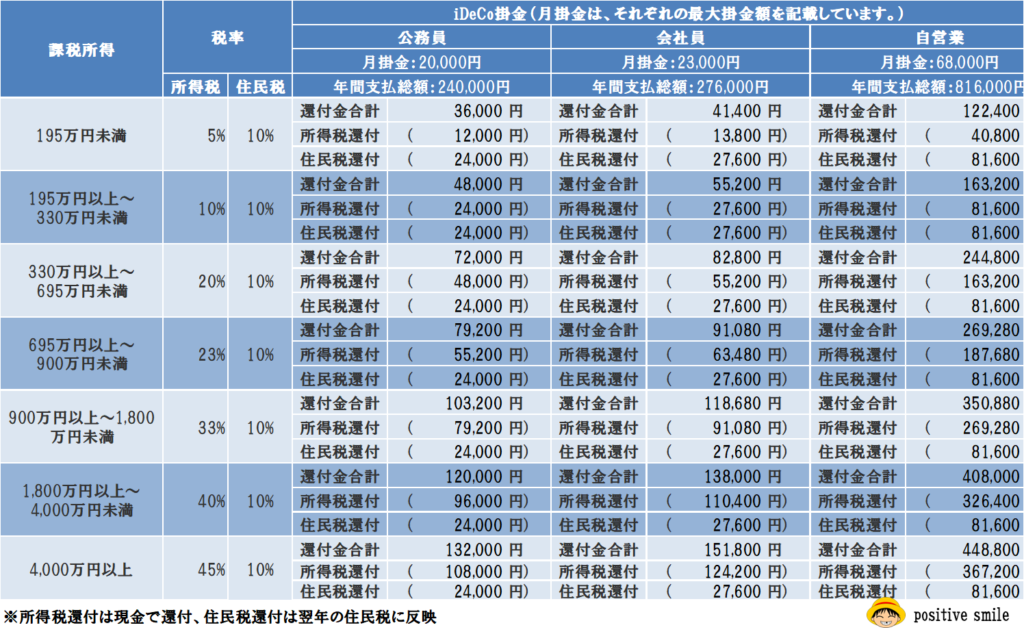

毎月積み立てられる掛金の上限は、自営業者(68,000円)、会社員及びその配偶者(23,000円)、公務員(20,000円)などで金額は異なりますが、積立した金額が全て所得税控除になります。

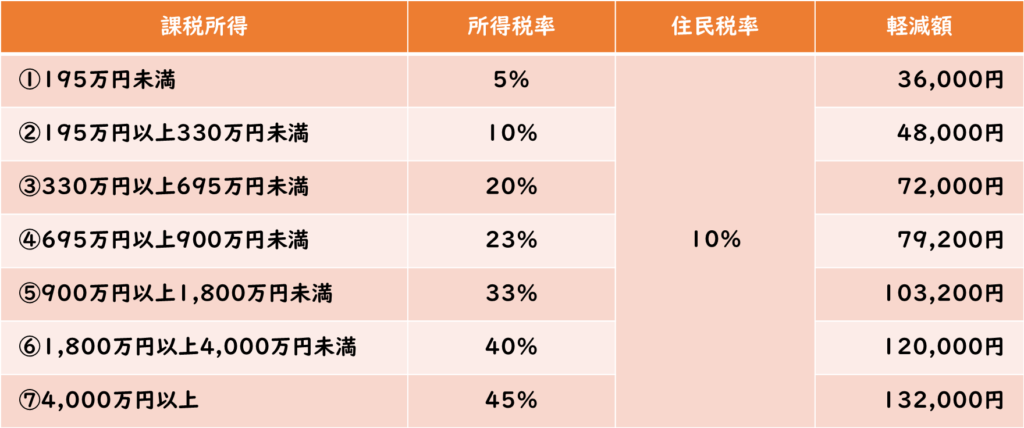

下の表は、iDeCo掛金を月2万円(ここでは基準掛金とします。)で年間24万円拠出した場合に、課税所得に応じた所得税と住民税を合計した軽減額を表しておりますが、所得税と住民税の軽減要領には以下の違いがあります。

- 所得税:年末調整又は確定申告により、所得税分が現金で還元されます。(①の課税所得の場合は、軽減額36,000円の1/3(=所得税率5%/(所得税率5%+地方税率10%))となり、12,000円が還付されます。

- 住民税:年末調整又は確定申告により、翌年の地方税分を減税します。(①の課税所得の場合は、軽減額36,000円の2/3(=地方税率10%/(所得税率5%+地方税率10%))となり、24,000円が翌年の地方税から減額されます。

あなたの還付金額を概算する方法としては、課税所得を源泉徴収票で調べて、iDeCo掛金が基準掛金の何倍になるかで計算できます。

【例1】あなたが課税所得195万円未満の自営業者で掛金月6万円(基準掛金月2万円の3倍)の場合は、課税所得①に該当しますので確定申告で税金が36,000円×3倍=108,000円(所得税36,000円現金還付・地方税72,000円翌年減税)還付されます。

【例2】あなたが課税所得195万円以上330万円未満の会社員で掛金月2万円(基準掛金月2万円の1倍)の場合は、課税所得②に該当しますので年末調整により税金が48,000円×1倍=48,000円(所得税24,000円現金還付・地方税24,000円翌年減税)還付されます。

但し、あくまで還付される金額以上税金を納めている場合に還付される最大金額ですので、税金を納めていない会社員の配偶者(専業主婦)がiDeCoに加入しても還付金は0円になります。

ここで、iDeCoを最大掛金額にした場合に、課税所得に応じて還付される所得税及び住民税を下表にまとめましたので参考にして下さい。

運用時:運用益が非課税で効率よく資産を増やせます!

金融商品の運用益は通常課税(源泉分離課税20.315%)対象となりますが、iDeCoでの運用商品の運用益については、非課税で再投資できますので、運用益をそのまま投資に加算した複利運用でお得になります。

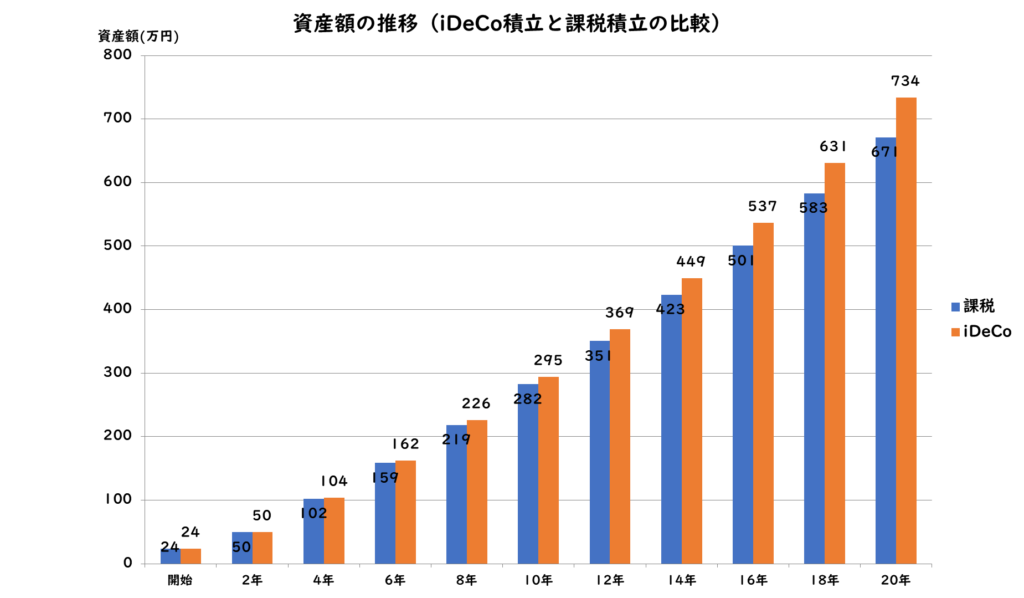

下のグラフは、iDeCo掛金を月2万円で想定利回り4%の場合に、非課税で運用益を積立できるiDeCoと、運用益が20%課税された後に積立する課税ありの資金額の推移を表していますが、20年後には約63万円の差になります。

受取時:受け取り方法に関わらず、一定額が非課税になります!

iDeCoの60歳以上75歳までの受け取り方法には、以下の3種類あります。

- 一時金で受け取る方法(退職所得控除を受けれますが、他の退職所得の時期により計算が異なります。)

- 雑所得として年金で受け取る方法(公的年金控除を受けれますが、他の年金があれば合算になります。)

- 一時金と年金を併用して受け取る方法

一時金で受け取る方法

退職所得は、『(収入金額-退職所得控除額)×2分の1』のように計算され、退職所得控除額は以下のようにして計算しますが、iDeCoでは「勤続年数」を「加入期間」と読み替えてください。

・勤続年数20年以下:40万円×勤続年数

・勤続年数20年超:(勤続年数-20年)×70万円+800万円

ケースバイケースで受け取り方法をまとめましたので、以下のブログをご覧ください。

雑所得として年金で受け取る方法

年金で受け取る場合は、他の公的年金など(国民年金、厚生年金、企業年金など)と合算して税額が計算され、公的年金控除額を差し引いた後の残額が所得となり、これに対して総合課税により課税されます。

公的年金控除額は以下のとおりですので、これを超えると課税されます。

- 65歳未満の場合は最低60万円

- 65歳以上の場合は最低110万円

また、次のデメリットでお話しする手数料が、年金として1回受け取る毎に440円の手数料が発生しますので、注意が必要です。

iDeCoのデメリット

iDeCoは老後の資産形成を目的とした年金制度であるため税制面での優遇措置が講じられているため制約事項も多々あり、以下のデメリットがあります。

- 各種手数料がかかる

- 運用状況によっては資産が増減する

- 原則60歳まで運用中の資産を引き出せない

各種手数料がかかる

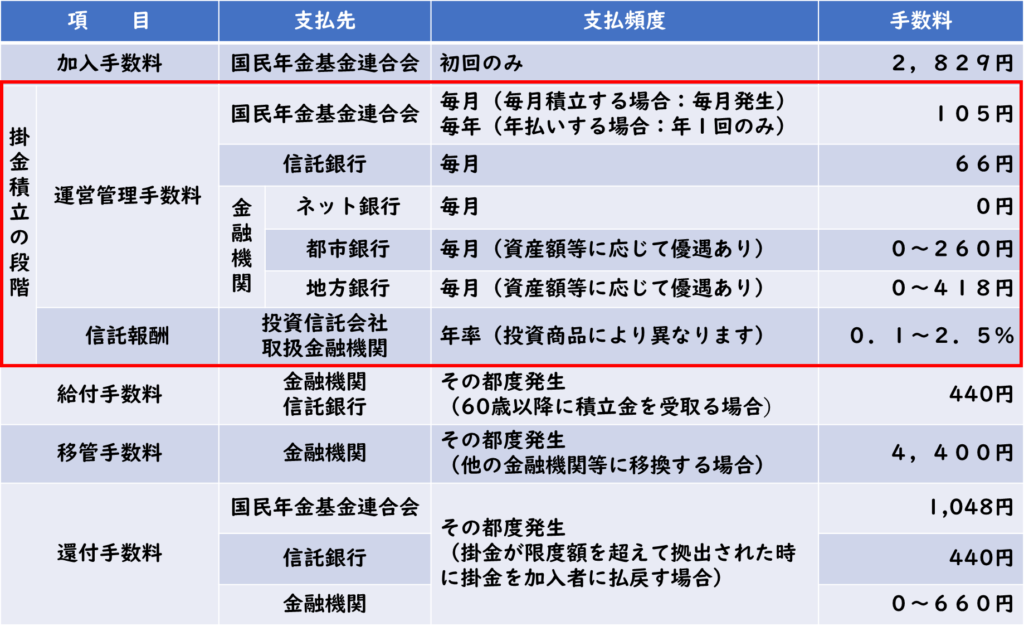

iDeCoの制度を維持するための運営費としてかかる手数料は下表のとおりですが、納税者は掛金が全額所得控除になるメリットが手数料を上回りますので心配することはありません。

但し、赤枠内の掛金積立の段階で発生する手数料は、金融機関や投資信託会社によって異なりますので注意が必要です。

運営管理手数料

毎月積立する場合は、171円(国民年金基金連合会と信託銀行の合計で、どこの金融機関でも同じ金額)と金融機関ごとの手数料が発生しますので、iDeCoを開設する金融機関は手数料が0円のところを選ぶべきです。

なお、定期預金などで年払いする場合は、国民年金基金連合会の105円は年1回だけ払うことになります。

信託報酬

iDeCoで運用する商品を投資信託を選択した場合は、投資信託会社が定めた手数料(どこの取扱金融機関でも同じ金額)の他に取扱金融機関が定める手数料がありますので、取扱金融機関(=iDeCo開設金融機関)の手数料が0円のところを選ぶべきです。

運用状況によっては資産が増減する

iDeCoで運用できる商品は元本確保型の「定期預金」と価格変動型の「投資信託」の2種類ですが、以下の特徴があります。

- 「定期預金」は元本保証ですが、現在の利回りでは手数料に負けて資産を増やすことはできません。

- 「投資信託」は価格変動しますが、長期運用とリスク分散の商品を選ぶことで年率4%程度で資産を増やすことができます。

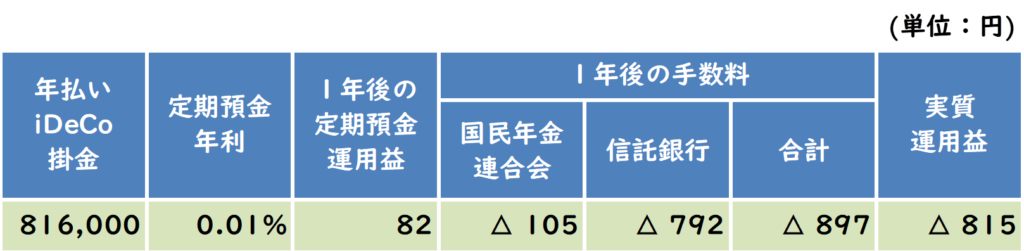

定期預金

現時点での定期預金の年利0.01%で、最大掛金ができる自営業者816,000円(68,000円/月×12か月)を年払いでiDeCo定期預金に入れたとしても、一番安い手数料で計算して資産は1年後に815円減額します。但し、メリットの掛金が全額所得控除になる仕組みから、この例の納税者は最低でも108,000円の減税効果がありますので、トータルでは資産はプラスになります。

iDeCo加入者の区分毎に定期預金の金利が何%以上になると利益が出るかを知りたい方は、以下のシュミュレーションしたブログをご覧頂ければ幸いです。

投資信託

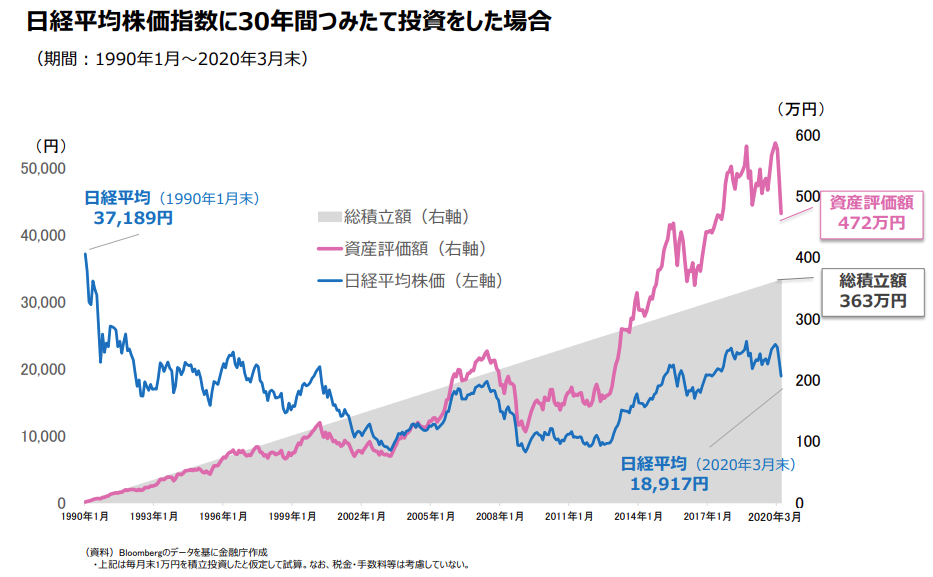

投資信託(日経平均株価指数連動型)に毎月1万円積立を30年間実施したケースが金融庁作成資料にありましたので引用しています。

このグラフで確認できるのは、1990年から23年経過した時点の2013年以降は総積立額より資産総額が多くなり、株価が低迷する日経平均株価指数でさえ30年後は約30%資産が増えていますので、長期投資を続ければ資産は必ず増えることを意味しています。

上のケースでは、日本という一つの地域での株価指数でしたが、iDeCoの投資信託商品には、全世界株式や米国株式などの株価指数に連動するものもありますので、地域特有のリスクを分散した低リスクの投資信託を選ぶことで、年率4%以上の運用益を望むことができます。

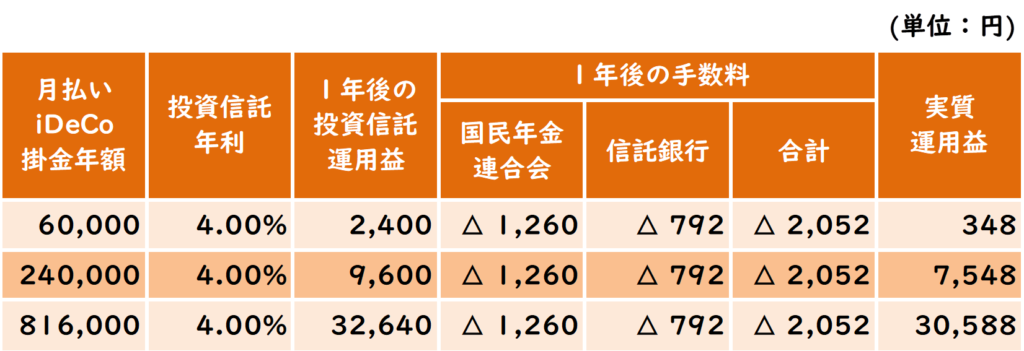

下の表は、年利4%の投資信託(全世界株式)の毎月積立額を3パターンに分けて、手数料負けしないかをシュミレーションしたものになりますが、いずれも実質運用益はプラスとなり、メリットの掛金が全額所得控除になる効果とを合わせると相当お得なものになります。

- 掛金年額60,000円:iDeCoの月額最低掛金5,000円で毎月積立をしたケース

- 掛金年額240,000円:会社員の方がiDeCoの月額掛金20,000円で毎月積立をしたケース

- 掛金年額60,000円:自営業の方がiDeCoの月額最大掛金68,000円で毎月積立をしたケース

原則60歳まで運用中の資産を引き出せない

iDeCoは、たとえ自己破産をしなければならない状況になったとしても、「まとまったお金が必要」という理由で引き出すことはできませんが、強制的に解約されないため、長期投資を続けられるメリットにもなります。

また、iDeCoでは掛金の拠出を停止するといった方法を選べますので、途中でやめたいと思った方は、掛金の支払を止める若しくは掛金を減らすといった方法をご検討ください。

iDeCoで運用する投資信託のお薦め

いざ、iDeCoを始めるにあたっては、銘柄選びも大変な作業になりますが、次の4つが年代に応じたコストパフォーマンスの良い銘柄になります。

- 三菱UFJ国際-eMAXIS Slim 米国株式(S&P500):20代~40代の方にお薦め

- 三菱UFJ国際-eMAXIS Slim 先進国株式インデックス:20代~40代にお薦め

- 三菱UFJ国際-eMAXIS Slim 全世界株式(除く日本):20代~40代にお薦め

- 三菱UFJ国際-eMAXIS Slim バランス(8資産均等型):50代以降の方にお薦め

- セゾン-セゾン・グローバルバランスファンド:50代以降の方にお薦め

上記の銘柄がそれぞれの年代に応じてコストパフォーマンスに優れる理由を以下のブログにまとめましたので、ご覧頂ければ幸いです。

まとめ

iDeCoの最大のメリットは、納税者は掛金が全額所得控除になることと、デメリットである60歳まで資産を引き出せないことが実は長期投資を続けられるメリットになっていることです。そこで最も長期投資として利用価値のある若い方は最低掛金の月額5,000円からでも投資信託を運用することで手数料に負けないメリットがありますので、是非チャレンジして老後の安心を勝ち取って下さい。・・・positive smile😊