今回は、説明資料を1枚づつ分割して段階的に理解を深めていけるようにしましたので、正しい知識を身に付けて、正しい投資手法で資産運用の一歩を踏み出して下さい。

投資のイメージを正しく認識しましょう!

投資は、運まかせでチャンスと思う瞬間に多額の金銭をつぎ込んで勝負をする投機とは違います。

投資とは、時間と複利効果を味方につけて、資産を長期間にわたって成長させていく資産運用の方法になります。

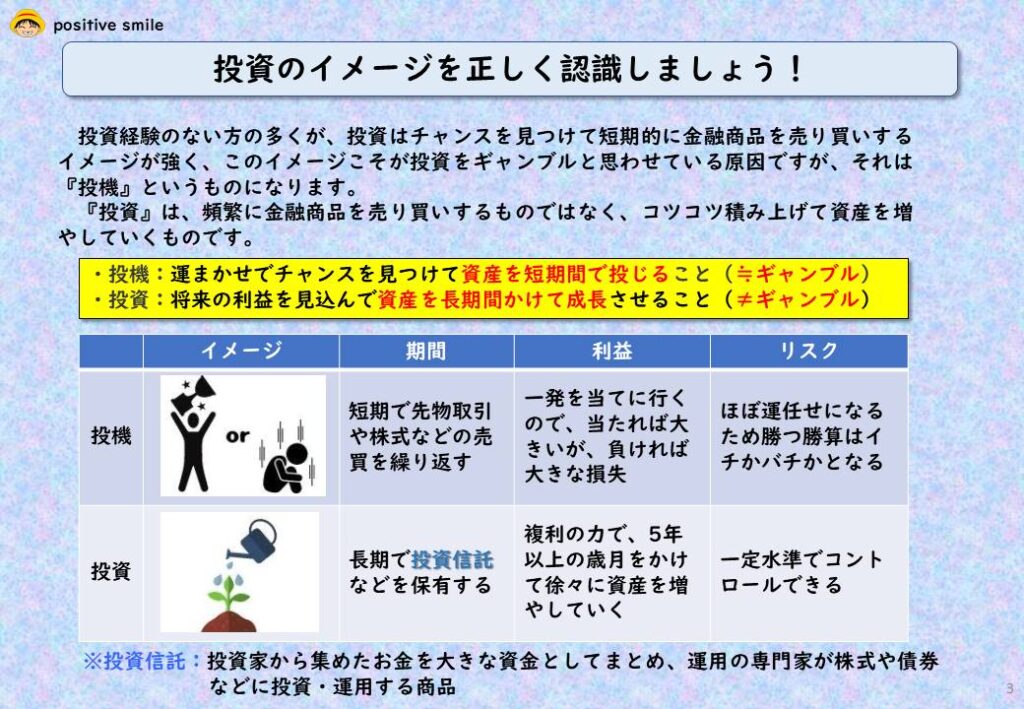

長期投資の実績を知りましょう!

長期投資の効果は、下図(過去40年間の投資実績をまとめたもの)で分かるとおり、時間を味方につけるほど利益がマイナスになるリスクは減っていき、5年間以上継続すると利益はプラスになる確率が高まります。

先進国株式への投資(20年以上の長期投資に最適)

緑色の先進国株式を毎月定額で積立をした場合の利益幅を見てみると、長期間運用するほど利益がマイナスになるリスクは無くなっていきます。

- 1年間:-47%~+67%と大きく上下し、一喜一憂する状態になりますので、ここで、怖くなって売却すると利益を得ることは出来ません。

- 5年間:-5%~+25%で変動しますので、利益がマイナスになる確率は、大きく減少します。

- 10年間:-2%~+15%で変動しますので、利益がマイナスになる確率は、更に減少します。

- 20年間:+4%~+12%での変動しますので、利益がマイナスになる確率は、ほぼ無くなります。

先進国国債への投資(日本国国債の場合は為替リスクが無いため短期投資に最適)

青色の先進国国債は、利益の上下幅が小さくなり、更に利益がマイナスになるリスクが減少しています。

株式50%と国債50%をミックスして投資(5年程度の中期投資に最適)

株式と国債が相反する値動きをすることから、株式50%と国債50%をミックスして投資すると、お互いにリスクを相殺して利益がマイナスになる確率を下げており、5年間以上で利益がマイナスになる確率は、ほぼ無くなります。

長期投資での複利効果を知りましょう!

複利効果とは、年間の運用益を分配金として投資家に還元するのではなく、元本に運用益を加えて運用することで、利益が利益を生む仕組みにすることです。

下図で、分配金の再投資ありが複利効果を生かした投資になり、再投資なしが分配金を受け取って資産運用に回さない単利方式になります。

月額1万円を20年間積み立てた場合、元本に対して利益が12.7%の差になって現れ、約31万円の差額となります。

また、現状の定期積立貯金は、年利0.1%のため、複利効果があったとしても、20年後には2.4万円の利益にしかなりませんので、物価高の中ではお金の価値が減少してしまします。

長期投資を始める前の準備をしましょう!

投資資金は、あくまで余剰資金から捻出する必要があります。

その理由は、災害・病気などでお金が急に必要になった時、投資利益がマイナスになっていた場合でも取り崩しが出てきて、せっかくの長期投資のメリットが中断されるからです。

そのためには、以下の準備事項4点を行うことが重要です。

- 投資に使用できるお金の明確化:貯金100万円の確保、固定費の節約で投資費用を捻出します。

- 資産運用の目標額設定:教育費や老後資金などの資産運用の目標を決める。

- 金融商品の選定:目標までの期間(長期・中期・短期)に応じて金融商品を選定する。

- 証券口座の開設と運用:NISA口座を開設して、毎月定額で金融商品を積立てる。

保険の見直し

固定費の見直しでは、まず、保険の見直しをすることで不必要な保険料を削減でき、投資資金を捻出することができます。

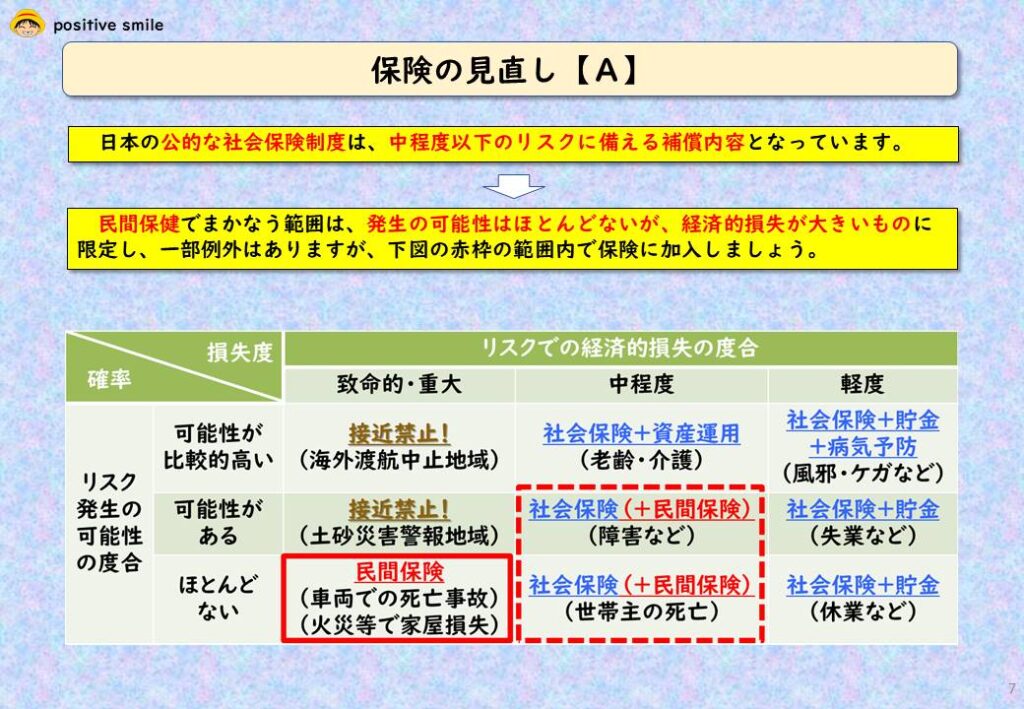

日本の公的な社会保険制度では、ある程度のリスクを補償できるようにできていますので、下図の赤枠内の保険以外は必要ありません。

民間保険で必ず加入するもの【赤線枠内】

- 「火災保険」:借家・持ち家ともに必要な補償額で加入する必要があります。

- 「自動車保険」:補償内容をしっかりと確認して加入する必要があります。

民間保険で加入を検討しても良いもの【赤点線枠内】

- 「就業不能保険」:自営業の方は、障害等級3級では受給できませんので、加入を検討したい方はFPなどに相談して下さい。

- 「死亡保険」:社会保険で遺族年金が出ますので、小さいお子様が居ない方は不要ですが、お子様が小さい方は、子供の教育費を参考に死亡保障額を検討下さい。

公的な社会保険と民間保険の関係

公的な社会保険で、ある程度の補償は賄えますので、突発的な災害・事故等に当面必要な資金として貯金100万円程度があれば十分です。

以下に公的な社会保険での補償概要を説明します。

- 病気・ケガ:高額医療制度により自己負担額は、収入により異なりますが、月当たり5万~10万円の支払いで済みます。

- 老齢:年金制度で掛けた保険料に応じて年金(ねんきん定期便で支給額が確認できます)が支給されます。

- 障害:障害年金である程度の補償があります。

- 死亡:遺族年金で残された家族数に応じてある程度の補償(妻と子供二人で月額10万円~14万円)があります。

- 認知症・寝たきり:介護保険で市町村が運営する介護施設に年金額程度で入れます。

- 失業:雇用保険で次の職探しまで補償されます。

- 業務上の病気・ケガ:労災保険で手厚く補償されます。

- 火災・台風など:補償はありませんので、民間保険へ加入が必要です。

- 自動車事故:補償はありませんので、民間保険へ加入が必要です。

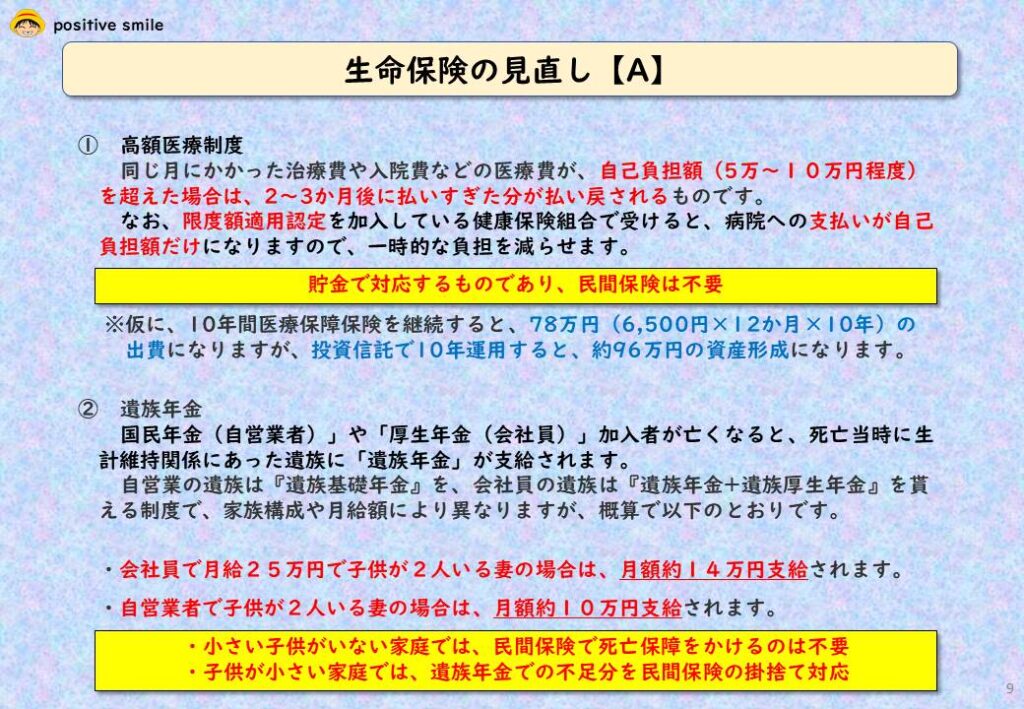

生命保険の見直し

生命保険の検討が必要な方は、幼い子供がいる家庭の世帯主の方だけです。社会人になって直ぐに民間の生命保険に入る必要はありません。

民間の医療保険

突発的な災害・事故での入院・手術に備えるために加入を勧められますが、高額医療制度で自己負担額が月10万円以下に抑えれますので不要です。

民間の生命保険

突発的な災害・事故で死亡した場合に備えるために加入を勧められますが、遺族年金で月10万円~14万円の収入が得られますので、幼い子供が居ない方には不要です。

幼い子供が居る世帯主の方は、遺族年金にプラス必要な死亡保障額(子供の教育費)だけに絞って掛捨て保険に加入することで充分です。

なお、貯蓄型の生命保険を勧められる場合がありますが、保険会社の人件費などが運用益から差し引かれますので、中長期で投資した方が断然運用益は良くなります。保険と貯蓄は切り離して考えて下さい。

生命保険を見直す方は、以下のブログを参考にして下さい。

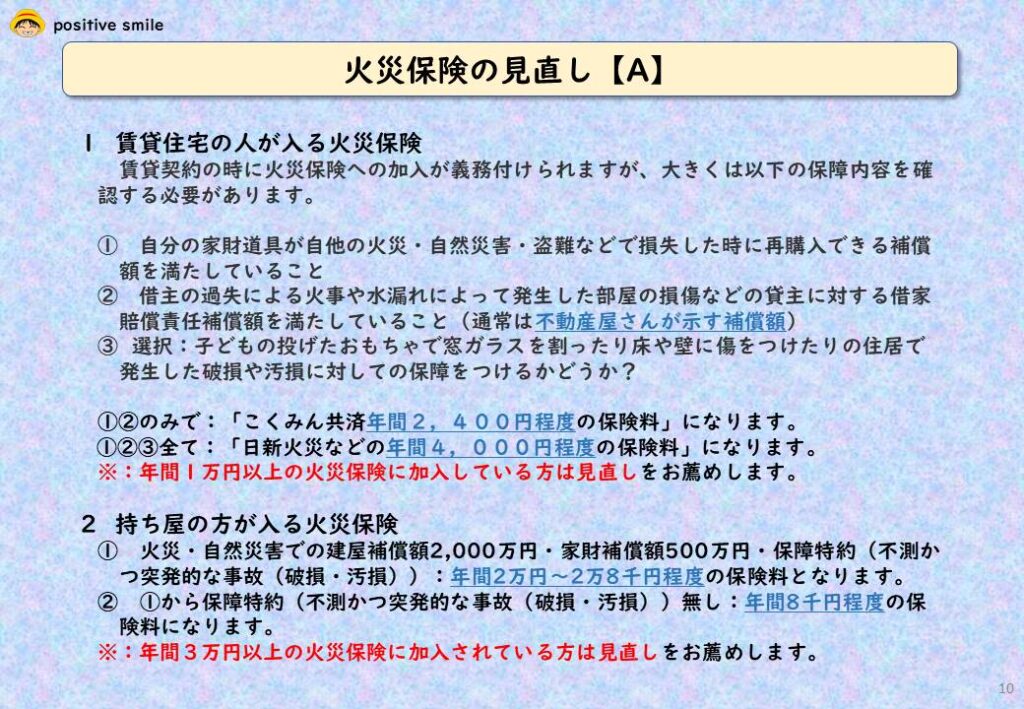

火災保険の見直し

火災での家屋焼失に対する社会保険制度は有りませんので、賃貸住宅・持ち家の両方とも必要最低限の火災保険に加入して、家屋喪失へのリスクに備えておく必要があります。

賃貸住宅の方が入る火災保険

下図の3つの条件を満たすことが最大補償となりますので、年間1万円以上の火災保険は、オーバースペックになります。

持ち家の方が入る火災保険

下図の2つの条件を満たすことが最大補償となりますので、年間3万円以上の火災保険は、オーバースペックになります。

火災保険を見直す方は、以下のブログを参考にして下さい。

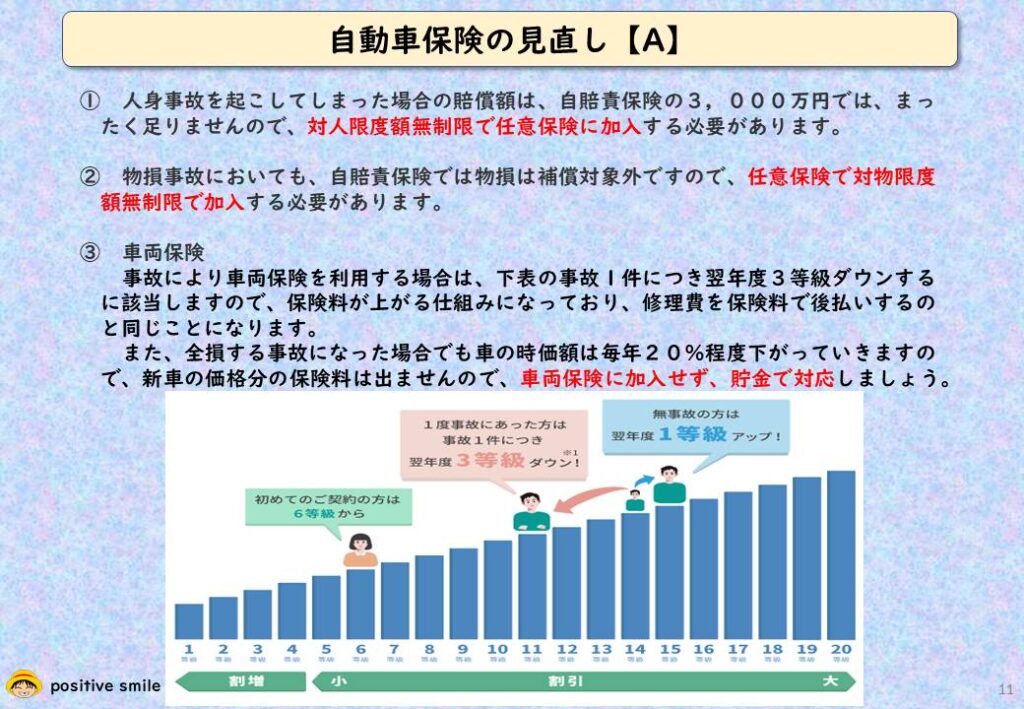

自動車保険の見直し

自動車事故での対人対物補償の社会保険制度は有りませんので、自動車保険に加入する必要があります。

対人対物補償

対人対物の賠償額は、億単位となりますので、両方とも限度額無制限で加入する必要があります。

車両保険

車両保険を使用すると3等級下がり、保険料が高額になりますので、基本は車両保険は加入せずに、貯金などで対応しましょう。

下表のイメージ図は、SBI損保の等級イメージ図を引用しています。

自動車保険を見直す方は、以下のブログを参考にして下さい。

資産運用の目標額設定

資産運用を行う上で、資産運用の目標額がいつまでにいくら必要かを知ることが重要です。

これを知らずに資産運用すると、選択する金融商品(預金・国債・投資信託など)を間違えて積立ててしまい、必要な時期に必要な資産を準備できなくなってしまいます。

次からニーズが多い「子供の教育費」と「老後資金」について、目標額を紹介していきます。

目標額(子供の教育費)の設定

子供の教育費は、公立か私立の選択段階で2倍の差が出てきますので、今後の収入見込みを考えながら選択して下さい。

公立と私立を選択した後は、毎月の負担額が一番大きい大学教育費用は、住宅ローンの時期と重なることが多いので、子供が生まれたら大学入学までの18年間で長期投資を始めることで、少ない元本でも大きな資産を築くことができます。

目標額(老後資金)の設定

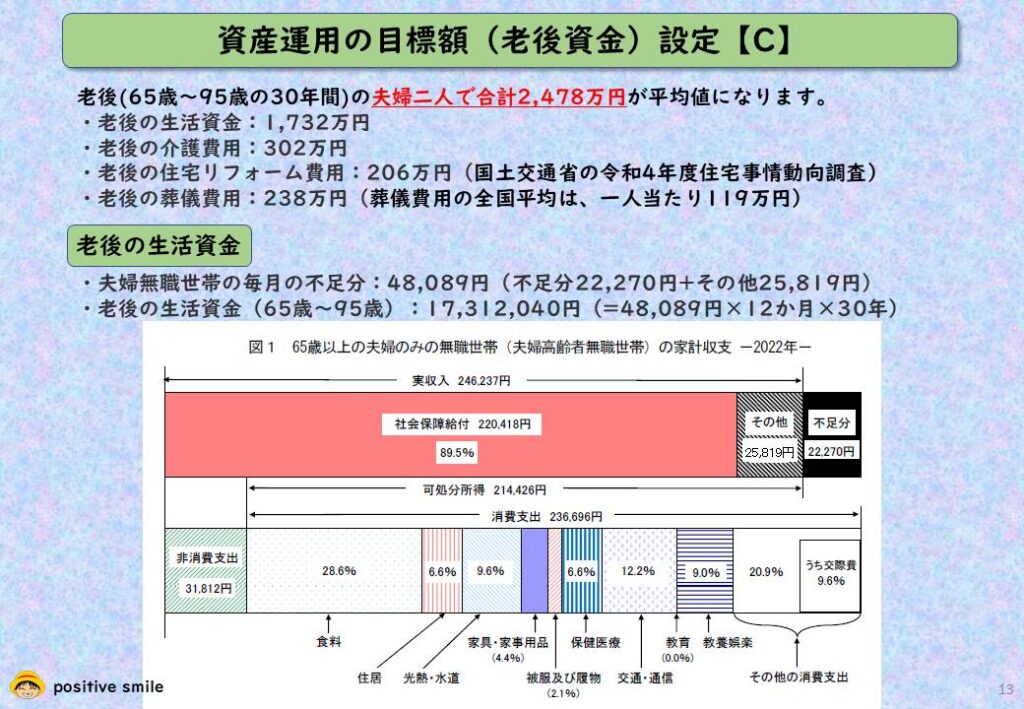

夫婦二人での老後資金を平均値で見てみると、合計2,478万円が必要になります。

その内訳で金額が大きい生活資金は、全国平均で1,732万円となっています。

それぞれのご家庭で生活費の収支は異なってきますので、以下のシュミレーションを行うことで精度が高い老後の生活資金が算出できます。

老後の収入を調べる

厚生労働省ホームページにある公的年金シミュレーターを利用すると、将来の年金受給見込み額が算出できますので、お試しください。

老後の支出を調べる

現在の生活で、夫婦二人分にかかる費用を家計簿などで分析してみると、将来必要な夫婦二人の生活費の見込みを算出することができます。

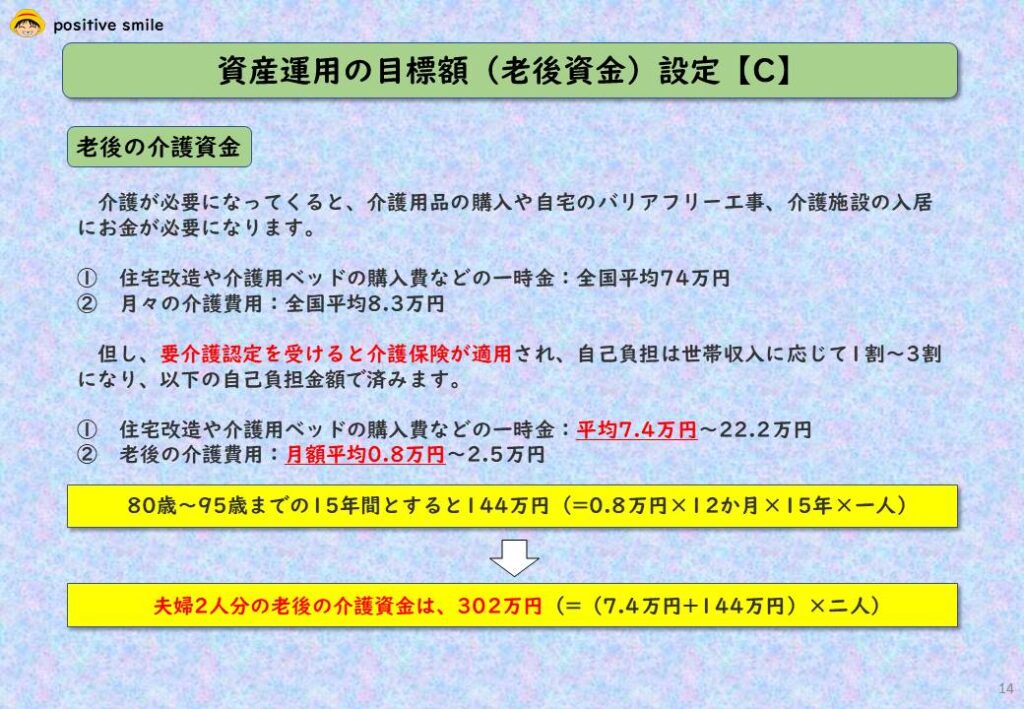

また、80歳を過ぎると介護が必要な身体になってきますので、夫婦二人で302万円の介護費用が必要になってきます。

介護費用については、市町村で実施している要介護認定を受けることで、自己負担金額が抑制されますので、介護用品や介護施設への入居の際は事前に市町村窓口に相談することをお薦めします。

子供の教育費、老後資金以外のライフイベントの目標額も検討されたい方は、以下のブログを参考にして下さい。

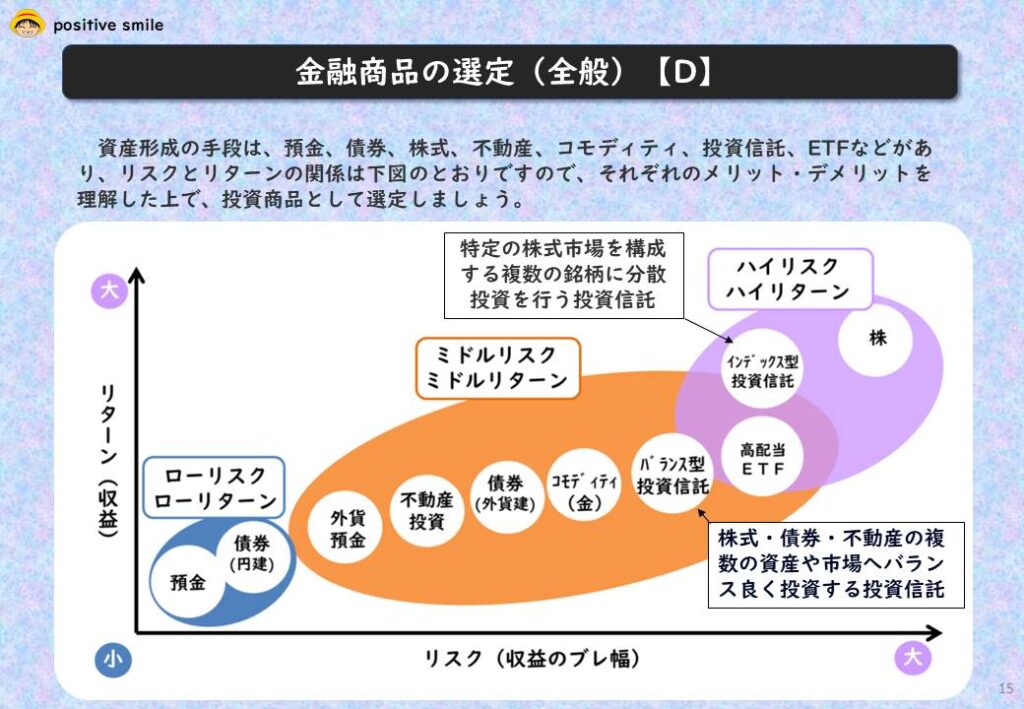

金融商品の選定

資産運用する金融商品は、様々なものがありますが、リスクに応じた利益しか得られないという原理は不変ですので、ローリスクでハイリターンを得れるという投資話は、詐欺ですので騙されないようにしてください。

初心者は、ローリスク・ローリターンの預金等と、ミドルリスク・ミドルリターンの投資信託等に絞って金融商品を考えて下さい。

投資経験を積んだ後は、高配当ETFや個別の株式などに進んでも良いですが、どのようなリスクがあるかを学んでから実施して下さい。

金融商品の種類ごとの特徴をもっと知りたい方は、以下のブログを参考にして下さい。

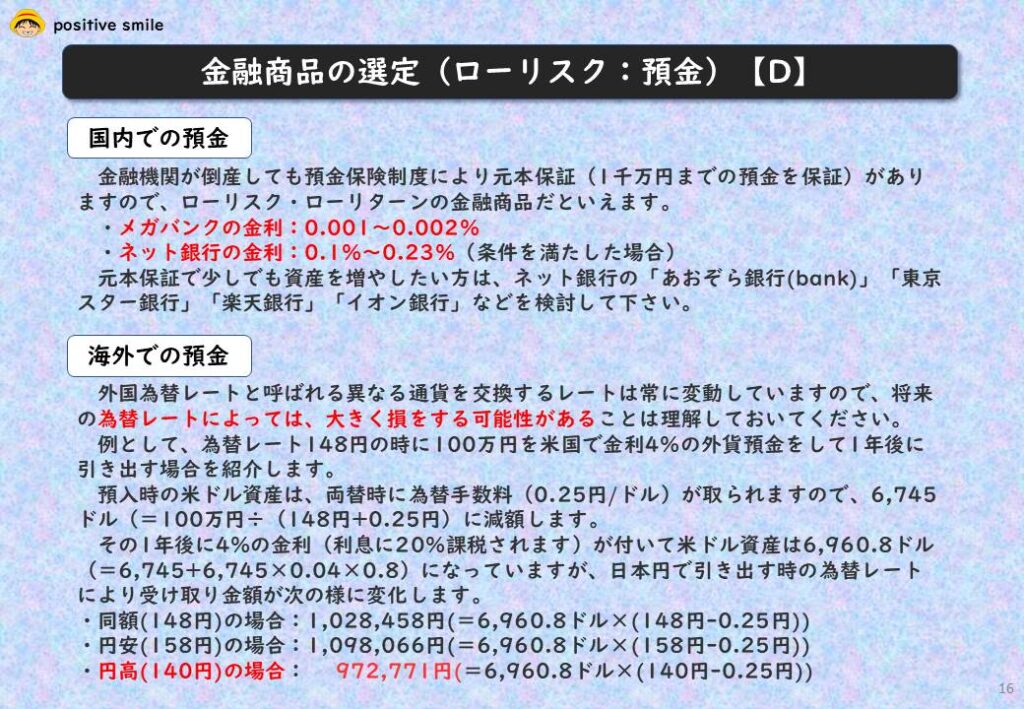

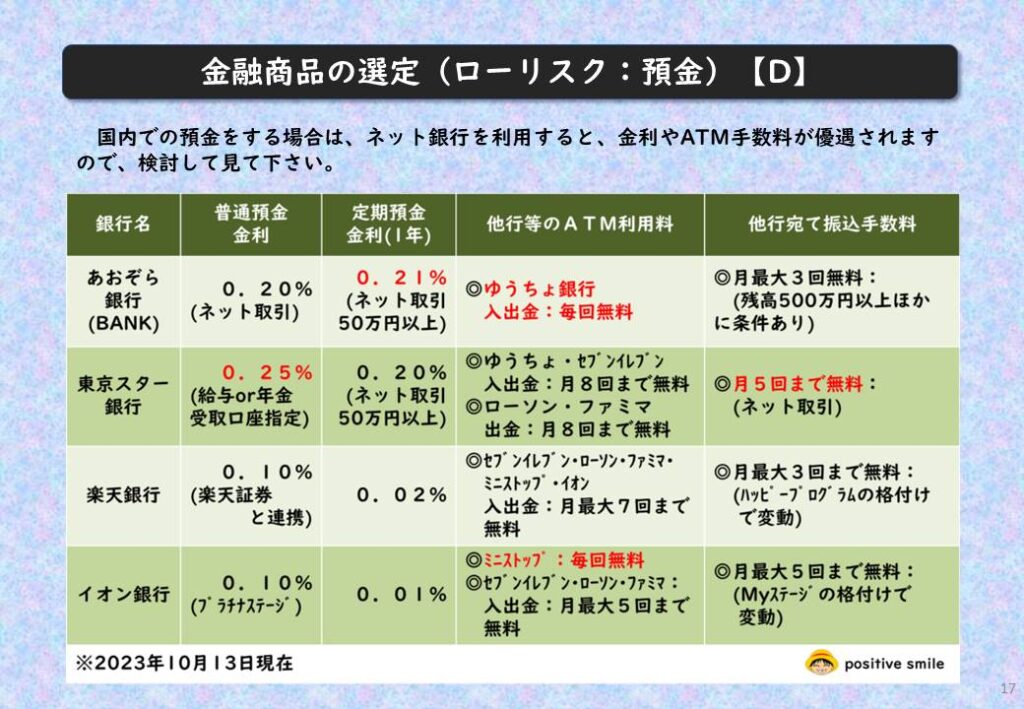

金融商品(ローリスク:預金)の選定

ローリスクの預金は、元本保証があり、直ぐに取り出すことができますので、突発的な災害・事故が発生した場合の対応に有効ですので、3年程度の短期での資産運用に最適です。

国内での預金

メガバンクなどの有人店舗では、人件費及び店舗管理費などの固定費が発生するため、金利は0.001~0.0002%になりますが、ネット銀行では、固定費が少なくて済みますので、金利は0.1%~0.23%と比較的高めになりますので、少しでも資産を増やしたい方は、ネット銀行への預け入れも検討して下さい。

なお、ネット銀行を含む国内銀行倒産時には、1,000万円までの預金は全額払い戻されますが、金利が低くローリターンの金融商品になります。

海外での預金

米国の高金利政策により、預金金利が4%以上となり魅力的な金融商品となっています。

しかしながら、異なる通貨(米ドル)への両替が必要になり、この両替は、リアルタイムで変動する為替レートによって両替後の金額も変動します。

つまり、預け入れた時の為替レート(円⇒米ドル)と、預金満期時に受け取る為替レート(米ドル⇒円)の差が、金利4%以上に変動した場合は、元本割れもあるというリスクを知ったうえでの預金になります。

以下は、100万円を米国預金(金利4%)に預け入れた場合の受取額をシュミレートしたものです。

- 預入と受取時の為替レートが同じ場合:1,028,458円【2.8%の利益】

- 預入より受取時の為替レートが円安(+10円)の場合:1,098,066円【9.8%の利益】

- 預入より受取時の為替レートが円高(-8円)の場合:972,771円【元本割れ】

ネット銀行で預金を検討される方は、下図の銀行が、金利・ATM利用料・他行宛て振込手数料で優遇されますので、参考にして下さい。

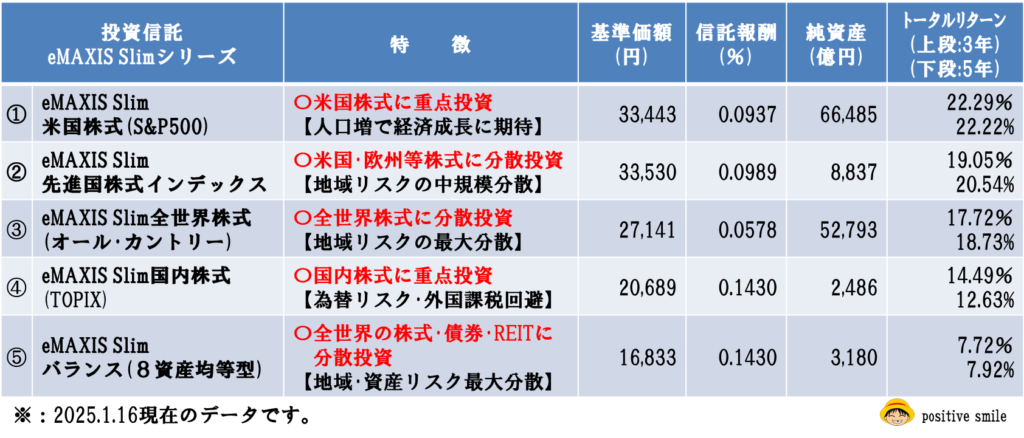

金融商品(ミドルリスク:投資信託)の選定

ミドルリスクの金融商品の中で、初心者が始める第一歩は、投資信託になります。

投資信託は、投資家から少額の資金を集めた大きな資金を様々な投資対象にリスク分散しながら、中長期の成長が見込める運用を投資の専門家が行うものです。

下図にお薦めの投資信託を五つ挙げましたが、その中でも、投資期間に応じたお薦めの3本は以下のとおりです。

- 長期投資(20年以上)のお薦め:eMAXIS Slim全世界株式(オール・カントリー)

- 長期投資(10年程度)のお薦め:eMAXIS Slim米国株式(S&P500)

- 中期投資(5年程度)のお薦め:eMAXIS Slimバランス(8資産均等型)

上図の投資信託の細部を知りたい方は、以下のブログを参考にして下さい。

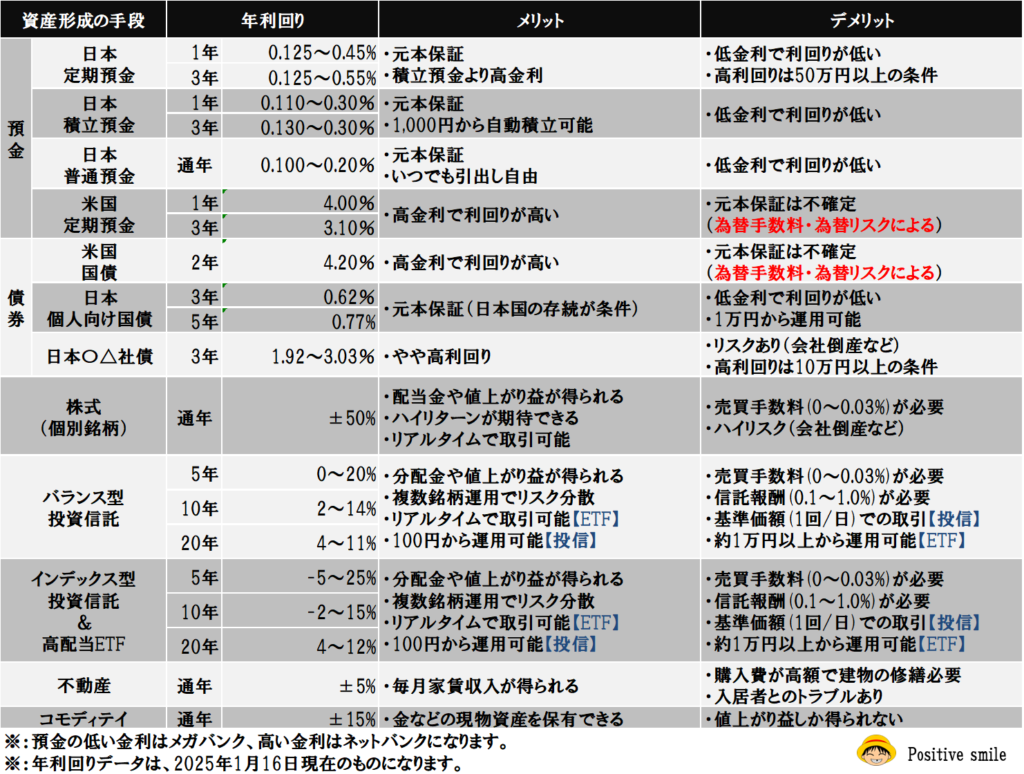

金融商品のメリット・デメリット

下図は、それぞれの金融商品のメリット・デメリットをまとめたものになりますので、資産運用の目標額と運用期間にマッチした金融商品を選ぶ際の参考にして下さい。

但し、外国籍の預金や債券は、為替レートにより元本割れのリスクがありますので、日本円で受け取る際は、為替レートが有利になる時期まで待てる時間的余裕が無いと損をしますので注意下さい。

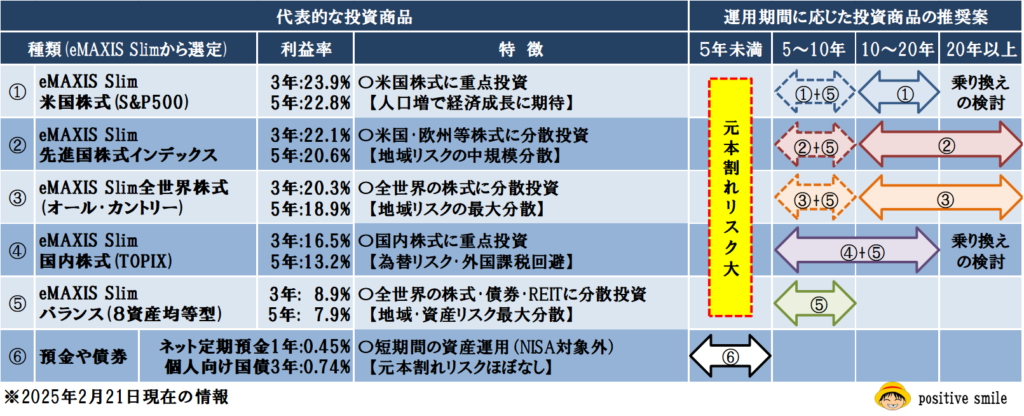

金融商品のまとめ

資産運用の目的から、目標金額(=必要金額)と、必要な投資期間の一例を下図に示させて頂きましたので、金融商品を選定する際の参考にして下さい。

特に、老後の資金は、22歳の若いうちから、月額1万円の長期積立投資を始めると、時間と複利効果が味方になり、43年後の65歳時には約2,500万円の老後資金を手に入れることが出来ます。

但し、準備資金を確保することから始めないと、長期投資がリセットされる危険があることを忘れずにして下さい。

eMAXIS Slimシリーズを例にとって、運用期間に応じたお薦めは以下のとおりです。

- 5年以内 :⑥定期預金・積立預金・国債など

- 5年程度:⑤バランス型投資信託

- 5~10年:⑤バランス型投資信託と①②③④インデックス型投資信託の組合せ

- 10~20年:①>②>③>④インデックス投資信託の順が高パフォーマンス

- 20年以上:②先進国株式or③全世界株式のインデックス型投資信託

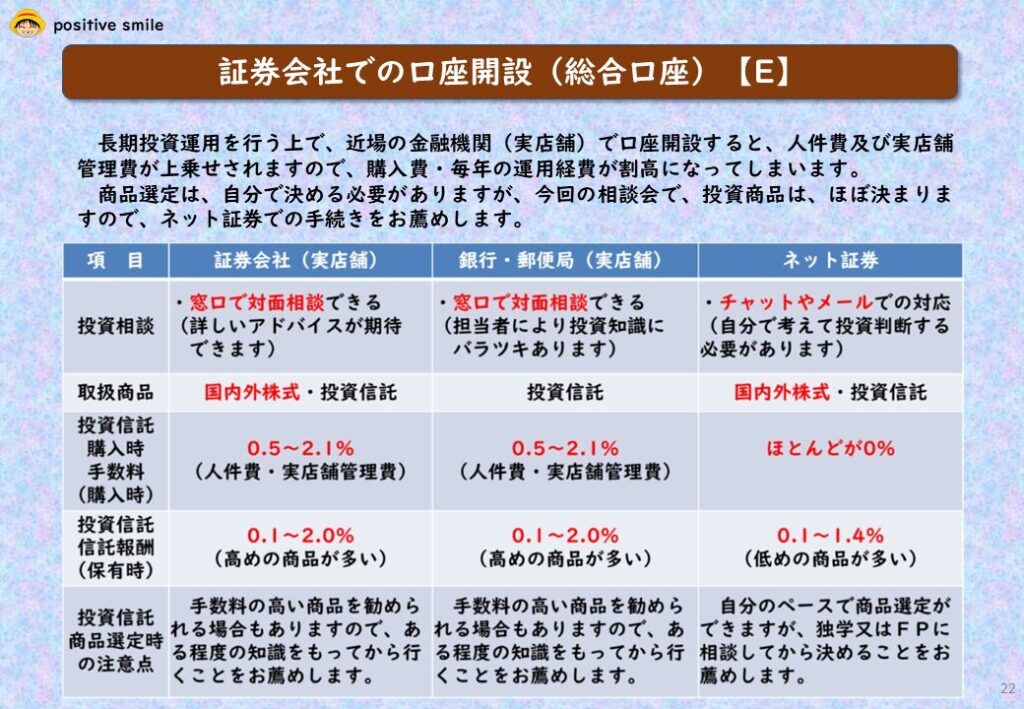

証券会社での口座開設

投資信託を始めるためには、証券会社などの金融機関に総合口座を開設する必要があります。

また、投資信託の運用益が非課税になるNISA口座を同時に開設すると、運用益にかかる20%課税が免除されます。

総合口座の開設

投資信託などの金融商品を取り扱う金融機関は、お住いの近くの銀行や郵便局でも口座開設は可能ですが、人件費及び実店舗の管理費が手数料に上乗せされ、運用経費が割高になりますので、お薦めできません。

それに比べて、ネット証券は、管理費などの固定費が少なくて済みますので、一般的に手数料は割安になっています。

ネット証券の唯一の欠点は窓口相談が出来ないことですが、前回の説明で案内しました投資信託を、以下の投資期間に応じて積立購入して頂ければよいので、相談の必要はありません。

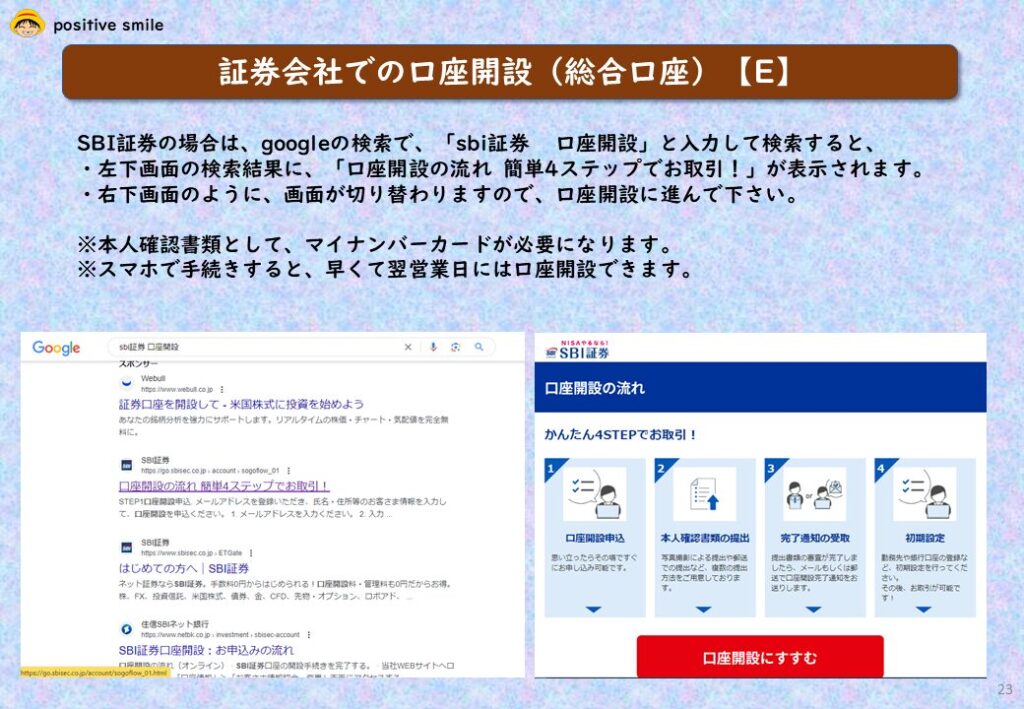

ネット証券で総合口座を開設するには、それぞれのネット証券をインターネットで検索して、口座開設をすることになります。

今は、スマホと、マイナンバーカードがあると、約10分程度で登録が完了して、最短で翌営業日に口座開設することができます。

下図は、SBI証券の口座開設画面ですが、赤色の「口座開設にすすむ」ボタンを押すと、手続きが開始できます。

なお、手続きの詳細は、各証券会社のホームページやyoutubeで紹介されていますので、そちらを参考にして下さい。

- SBI証券の口座開設手順:https://go.sbisec.co.jp/account/sogoflow_01.html?id=id01

- 楽天証券の口座開設手順:https://www.rakuten-sec.co.jp/smartphone/account.html

- マネックス証券の口座開設手順:https://info.monex.co.jp/account/flow.html

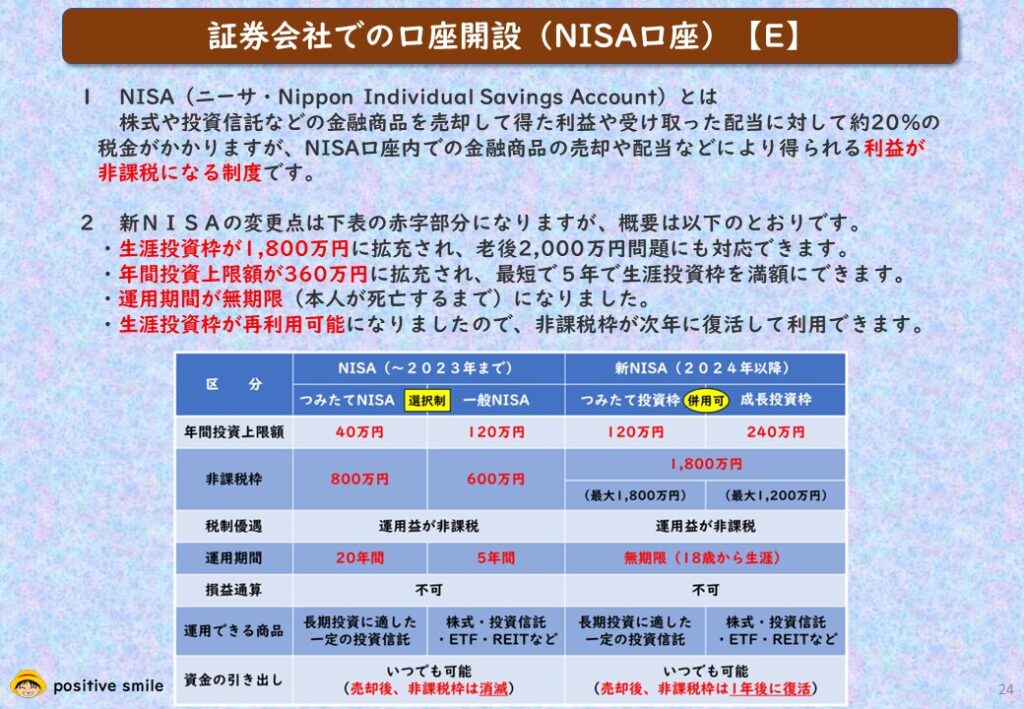

NISA口座の開設

総合口座の開設手続きの中で、NISA口座の開設も併せてできますが、NISA口座以外のFX口座などは必要ありませんので、NISA口座だけを同時開設して下さい。

NISA口座は、投資信託などの金融商品を運用して得た利益に対してかかる課税20%が非課税になる制度ですので、投資を始める際は、必ずNISA口座で運用を始めて下さい。

なお、2024年からのNISA制度は、下図の赤字記載の内容の様に更に優遇される制度に変わりましたので、長期投資で将来の夢を叶えられるようになりましょう。

2024年開始の新NISAを詳しく知りたい方は、以下のブログを参考にして下さい。

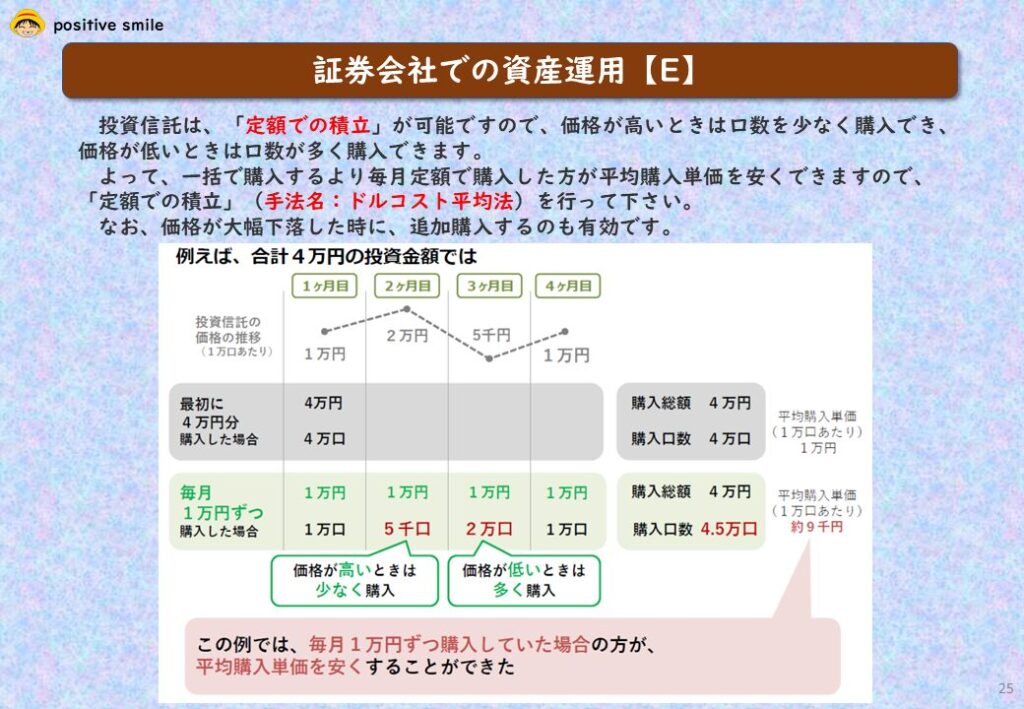

資産運用の開始

NISA口座で、投資信託を購入する際は、毎月定額で積立する方法をお薦めします。

理由は、最初に大きな資金で一括購入するより、毎月定額で積立する方が、平均購入単価が安くなる傾向が強いからです。

その仕組みは、投資信託の価格の最安値を予想することは困難ですので、投資対象の株価は上下を繰り返すという原理の中で、価格が高い時は口数を少なく、価格が安い時は口数を多く購入すれば、高値づかみするのを抑制できるという「ドルコスト平均法」理論によるものです。

上図の中の表は、金融庁HPに掲載されている「長期・積立・分散投資とNISA制度」から抜粋しています。

ドルコスト平均法の詳細を知りたい方は、以下のブログを参考にして下さい。

まとめ

資産運用の基本は、以下の4つを行うことになりますが、最も有効な投資手法は、時間を味方に付けた長期投資ですので、早めに取り掛かることが一番ですね・・・positive smile😊

- 節約などで余剰資金を捻出:保険・水光熱費・通信費等の見直しで余剰金を確保する。

- 資産運用の目標額設定:教育費や老後資金などの資産運用の目標を決める。

- 金融商品の選定:目標までの期間(長期・中期・短期)に応じて金融商品を選定する。

- 証券口座の開設と運用:NISA口座を開設して、毎月定額で金融商品を積立てる。