それでは、2級FP技能士の私が、税金を減らせる所得控除について解説します。これを読んでいただければ、所得控除の漏れをチェックできるようになりますので、あなたの大事なお金の節税ができるようになります。

控除による節税対策

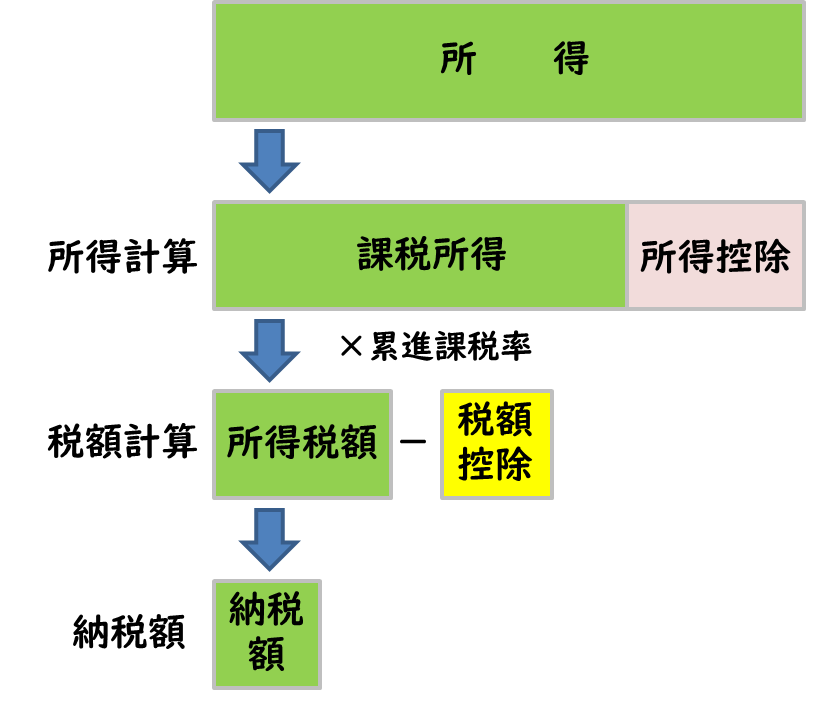

所得税の計算で所得額から控除される「所得控除」と、課税所得に累進課税率を掛けた税額から更に控除される「税額控除」の2つがありますので、それぞれを用いた節税対策について説明していきますので、あなたに該当する控除がありましたら。年末調整又は確定申告される際の参考にして頂ければ幸いです。

下の図は、「所得控除」と「税額控除」の違いを表していますが、それぞれの違いは以下のとおりです。

- 「所得控除」は、所得控除金額に累進課税率が掛けられますので、累進課税率15%で所得控除10万円があった方は、1.5万円(=所得控除額10万円×税率0.15)と税率を掛けた分だけの減税となります。

- 「税額控除」は、課税所得に累進課税率を掛けた税額から直接差し引きできますので、税額控除10万円があった方は、10万円とダイレクトの節税になります。

所得控除による節税対策

所得税の納税額は、その年の課税所得金額に累進課税率をかけて決まります。つまり、課税所得金額が少なければ少ないほど納税する所得税も少なくなりますので、所得税控除の活用は節税に影響を与えます。

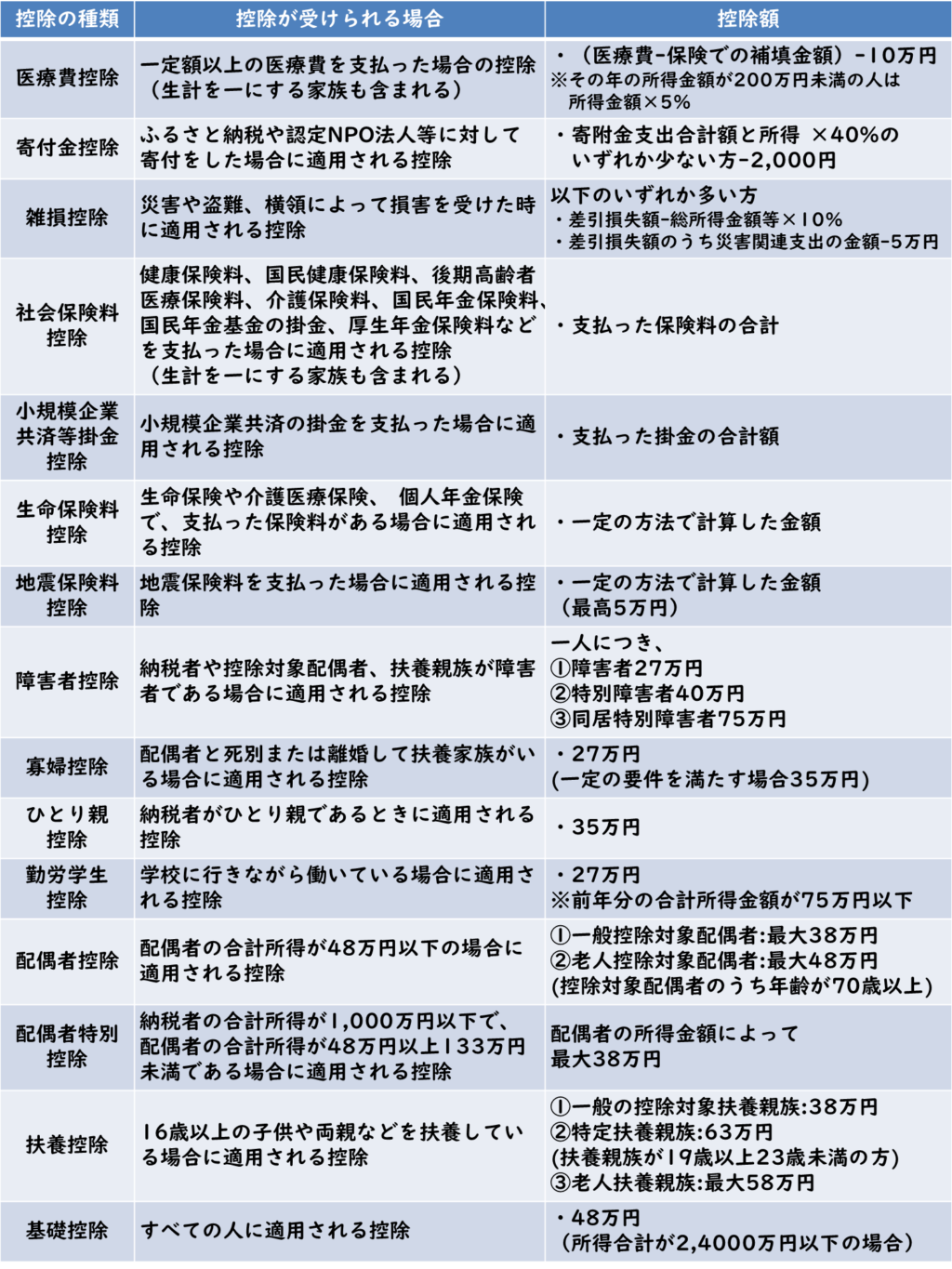

所得税控除では、下表の15種類の所得控除の要件に当てはまる場合に、所得金額の合計額から各種控除を差し引きすることができますので、節税のためにも是非ェックしておきましょう。

なお、医療費控除・寄付金控除・雑損控除は、年末調整では出来ませんので、確定申告をして控除する必要があります。

特に、以下の3つについては重要ですので、しっかりとチェックする必要があります。

- 医療費控除

- 寄附金控除(ふるさと納税)

- 扶養控除

医療費控除での節税

医療費控除を受けることができる対象者は、自分と生計を一にしている家族の医療費の支払いも対象になりますので、同居している配偶者や子どもだけではなく、子どもからの仕送りで生活している親などの扶養している親族も対象となります。

また、医療費控除の対象となる費用は、診療費や治療費以外にも控除が適用される範囲は広く、義手や義足の代金や、交通費なども医療費控除の対象となりますので、1年間の医療費が10万円を超えた場合は利用をお薦めします。

詳しくは下のブログに記載しておりますので、宜しかったらご覧ください。

寄付金控除(ふるさと納税)での節税

ふるさと納税とは、自分の選んだ自治体に寄附(ふるさと納税)を行った場合に、寄附額のうち2,000円を越える部分について、所得税と住民税から原則として全額が控除される制度です(一定の上限はあります。)。

なお、手続きを開始する前に必ず「全額控除されるふるさと納税額」の上限額を確認して下さい。これを確認しないで「ふるさと納税」を行った場合は、上限額を超えた分は自己負担額になってしまいます。

詳しくは下のブログに記載しておりますので、宜しかったらご覧ください。

扶養控除での節税

扶養控除とは、納税者に所得税法上の控除対象扶養親族となる人がいる場合に受けられる所得控除です。

所得金額から扶養控除額を差し引くことで、所得税や住民税の課税所得金額が少なくなるため、支払うべき税金を減らすことができます。

その控除対象扶養親族の範囲は、6親等内の血族及び3親等内の姻族で「生計を一にしている」状態だと同居・別居は関係なく、合計所得銀額が48万円(給与収入のみの場合は年収103万円)以下であれば扶養できるのです。

詳しくは下のブログに記載しておりますので、宜しかったらご覧ください。

税額控除による節税対策

税額控除で会社員の方が関係するのは、「配当控除」及び「住宅借入金等特別控除」の二つになります。どちらも基本は確定申告ですが、「住宅借入金等特別控除」の2年目以降は税務署から送られてくる申告書と借入金残高証明を勤め先に提出することで年末調整で手続きすることができます。

配当控除での節税

証券会社の特定口座での上場株式等の配当金は源泉分離課税として20%が源泉徴収されていますが、総合課税として確定申告しますと配当控除の適用を受けることができます。

2023年分の確定申告から課税方式の統一が行われ、従来とは異なり住民税の課税方式も所得税と同じ課税方式になりますので注意が必要です。

この課税方式の統一でも配当控除のメリットがあるのは、会社員で課税所得が695万円未満の方になりますので、対象の方は総合課税で確定申告するとことをお薦めします。

その理由を解説したブログを下記に掲載しておりますので、興味のある方はご覧頂ければ幸いです。

住宅借入金等特別控除での節税

住宅ローンを借入して居住用の新築・中古住宅を購入したり、リフォームをしたりした人が受けられるのが「住宅借入金等特別控除」という減税措置で、税額から控除されるのでかなり大きな効果があります。

住宅ローン控除は、要件を満たした住宅取得・リフォームをして居住を開始した年の分から適用されるので、入居時期が翌年1月1日以降になってしまったら翌年からの適用になります。

住宅ローン控除は、2022年(令和4年)の税制改正で要件が一部変更になり、2025年まで延長され、税額控除を受けられる期間は13年間で、税額控除額は、住宅借入金等残高の0.7%となっています。

まとめ

会社員の節税は、「所得控除」と「税額控除」という二つの控除の仕組みをしっかりと理解することで、あなたの両親を含む家族の扶養控除、ふるさと納税を利用した寄附金控除、扶養家族を含めた医療費控除が適用できるかどうかをチェックできますので、必要以上に無駄な税金を支払わないようにして下さい。・・・positive smile😊